Obračun tujega DDV

Davčni zavezanci, identificirani za namene DDV v Sloveniji, ki opravljajo telekomunikacijske storitve, storitve oddajanja ali elektronske storitve ali prodajajo blago na daljavo v države članice EU kupcem, ki niso davčni zavezanci, morajo v programu nastaviti vse potrebno za pravilno izdajanje računov in obračun tujega ddv-ja.

V ta namen je v programu potrebno urediti naslednje nastavitve:

- prijava v sistem OSS ("vse na enem mestu") [2], ki je od 1.7.2021 nadomestil MOSS (mini VEM) [1]

- prijava v sistem IOSS ("sistem vse na enem mestu za uvoz") [3]

V kolikor nismo registrirani za poročanje OSS oz. IOSS, smo pa registrirani v posamezni državi članici EU, ker smo presegli prag prodaje v tej državi pa je potrebno urediti naslednje nastavitve:

- poročanje DDV v drugi državi in obračun tujega DDV [4]

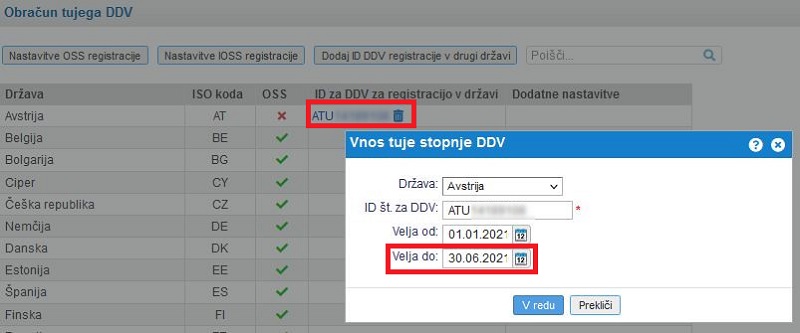

Davčni zavezanec, ki se namerava vključiti v posebno ureditev OSS, bo moral to ureditev uporabljati za vse dobave blaga na daljavo in opravljene storitve končnim potrošnikom v drugih državah članicah. To pa ne velja, če zavezanec zapade ravno v eno izmed izjem, kjer je še vedno dolžan poročati obračun tujega DDV v kateri izmed držav članic EU. Davčni zavezanec, ki bo želel uporabljati posebno ureditev OSS (in ne zapade v eno izmed izjem), se bo moral v drugih državah članicah odregistrirati, če se je identificiral samo zaradi preseženega limita od dobav blaga na daljavo. Odregistrirati ne pomeni, da se tuja ID za DDV pobriše iz šifranta registracij za tuji davek ampak se na vneseni registraciji za tuji ddv vpiše datum veljavnosti do dneva pred aktiviranjem registracije za OSS oz. IOSS. |

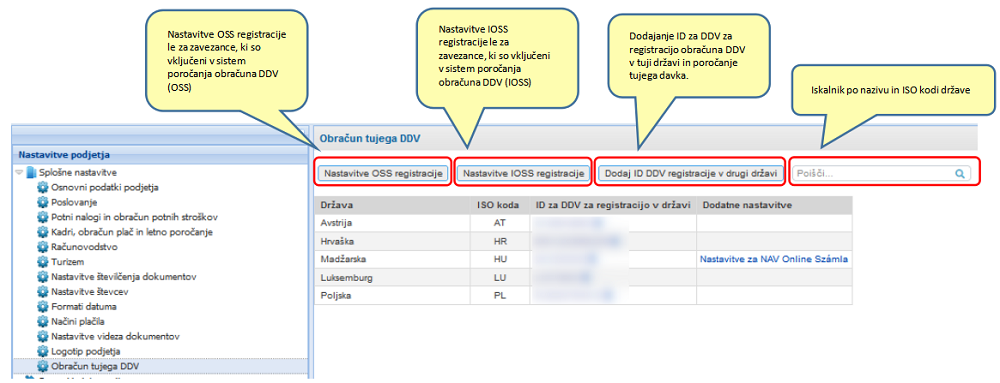

Vse nastavitve za pravilno izdajanje računov in poročanje o obračunanem tujem ddv-ju so na voljo v meniju , kot kaže slika:

| ||||

| ||||

V kolikor poslujemo s tujino na daljavo in imamo spletno trgovino povezano s programom preko Avtomatske sinhronizacije s spletnimi trgovinami je potrebno v nastavitvah trgovine nastaviti pravilne vrste prodaje po posameznih državah za čim bolj avtomatizirano izdajanje računov iz naročil kupca uvoženih iz spletne trgovine. |

Za lažje razumevanje in pravilne nastavitve smo pripravili tudi stran z najbolj pogostimi praktičnimi primeri izbire pravilne vrste prodaje na dokumentih za poročanje v sistemu OSS [2.6] in najbolj pogostimi praktičnimi primeri izbire pravilne vrste prodaje na dokumentih za poročanje v sistemu IOSS

1. Obračun DDV (MOSS)

Davčni zavezanci, identificirani za namene DDV v Sloveniji, ki opravljajo telekomunikacijske storitve, storitve oddajanja ali elektronske storitve osebam, ki niso davčni zavezanci, lahko za te storitve, ki jih opravijo v drugi državi članici, uporabijo posebno ureditev - obračun DDV (MOSS)

V obračun DDV (MOSS) bodo zajeti vsi izdani računi, na katerih smo izbrali vrsto prodaje "Prodaja elektronskih storitev v drugih članicah EU (Obračun tujega DDV)":

| ||||

| ||||

Ta vrsta prodaje in posledično tudi obračun DDV (MOSS) je na voljo v programu le uporabnikom, ki imajo aktiviran modul za obračun tujega davka na izdanih računih. Za aktivacijo modula kontaktirajte našo uporabniško podporo. |

Do tega modula dostopamo preko menija , kjer se nam odpre stran za pregled in iskanje vseh že izdelanih obračunov, kot kaže spodnja slika:

| ||||

| ||||

Neposredno na tem seznamu obračunov tudi zaženemo izdelavo novega obračuna s klikom na gumb , ki ga najdemo skrajno desno nad seznamom prikazanih obračunov.

Po kliku na gumb za izdelavo novega obračuna se nam odpre stran kjer izberemo kriterije za zagon obračuna in obračun zaženemo:

| ||||

| ||||

Po končani obdelavi nam program pripravi obračun v katerem imamo potem možnost pregleda knjižb zajetih v obračun [1.1].

1.1. Pregled knjižb zajetih v obračunu DDV (MOSS)

Ko se zaključi izdelava obračuna, se nam bodo v obračunu pojavile knjižbe izdanih računov, ki so bile zajete v obračun:

| ||||

| ||||

S klikom na številko posameznega dokumenta (knjižbe) dobimo vpogled v podatke o sami knjižbi:

| ||||

| ||||

Na predogledu posamezne knjižbe lahko kliknemo na številko dokumenta (na zgonji sliki modro obarvana) in bo program odprl oz. prikazal dotični izdani račun.

V kolikor ima davčni zavezanec poleg stalne poslovne enote v Sloveniji eno ali več drugih poslovnih enot, iz katerih opravlja storitve in takšne račune izdaja v drugih programih, želi pa jih poročati na istem obrazcu, mora v tem obračunu navesti še za vsako državo članico, v kateri ima poslovno enoto, skupno vrednost opravljenih telekomunikacijskih storitev, storitev oddajanja ali elektronskih storitev po posebni ureditvi ter identifikacijsko številko za DDV ali davčno sklicno številko te poslovne enote, razčlenjeno po državah članicah potrošnje.

Navodila za ročni vnos so na voljo tukaj [1.2].

1.2. Ročni vnos knjižb v obračun DDV (MOSS)

V sam obračun lahko tudi ročno dodamo knjižbe. Nad seznamom prikazanih knjižb v obračunu imamo v ta namen desno zgoraj na voljo gumb [button:Dodaj knjižbo]] s katerim lahko dodamo knjižbo neposredno v obračun.Po kliku na ta gumb se nam odpre maska za izbiro države kupca kateremu smo izdali račun za opravljeno storitev:

| ||||

| ||||

Po izbiri države kupca se odpre maska za vnos podatkov o sami knjižbi:

| ||||

| ||||

Če imamo, kot davčni zavezanec poleg stalne poslovne enote v Sloveniji eno ali več drugih poslovnih enot, iz katerih opravljamo tovrstne storitve in takšne račune izdajamo v drugih programih, želeli pa bi jih poročati na istem obrazcu, moramo v tem obračunu navesti še za vsako državo članico, v kateri imamo poslovno enoto, skupno vrednost opravljenih telekomunikacijskih storitev, storitev oddajanja ali elektronskih storitev po posebni ureditvi ter identifikacijsko številko za DDV ali davčno sklicno številko te poslovne enote, razčlenjeno po državah članicah potrošnje. To lahko storimo na način, da pri vnosu podatkov o knjižbi izberemo vrsto dobave Dobave, opravljene iz PE v drugih državah članicah, kot kaže spodnja slika:

| ||||

| ||||

Ko smo knjižbo vnesli se bo ta pojavila na seznamu knjižb v obračunu, skrajno desno pa bo na voljo tudi ikona za brisanje te knjižbe:

| ||||

| ||||

Iz obračuna je mogoče pobrisati le ročno dodane knjižbe! |

1.3. Korektivni obračun

V kolikor smo spreminjali vrednost dobave v preteklem obdobju, npr., če smo izdali kak dobropis ali storno račun za opravljene telekomunikacijske storitve, storitve oddajanja ali elektronske storitve, je potrebno zagnati in oddati korektivni obračun DDV (MOSS) za to obdobje poročanja.

To pomeni, da poiščemo že zaključen obračun za obdobje v katerem smo naredili popravek vrednosti dobav in na obračunu na vrhu v orodni vrstici kliknemo na meni z dodatnimi možnostmi ter izberemo možnost zagona korektivnega obračuna, kot kaže slika:

| ||||

| ||||

Program bo naredil novi obračun za to isto obdobje in ga označil, kot korektivnega, kar se potem tudi vidi na seznamu obračunov v stolpcu "Vrsta obračuna":

| ||||

| ||||

Korektivni obračun lahko prav tako izpišemo [1.4] in izvozimo iz programa v datoteko XML [1.5] na enak način, kot navadni obračun.

1.4. Izpis evidenc obračuna DDV (MOSS)

V samem obračunu lahko tudi izpišemo različne evidence, kot so:

- obrazec DDV MOSS (Posebna ureditev Unije)

- obrazec DDV MOSS (Posebna ureditev Unije) - vključno s popravki

- evidenca obračuna DDV (MOSS)

Vsi ti izpisi so na voljo preko menija , kot kaže slika:

| ||||

| ||||

Obrazec DDV MOSS (Posebna ureditev Unije):

| ||||

| ||||

V kolikor smo v obdobju, ki smo ga že poročali, izdali kak dobropis ali storno račun, lahko izpišemo tudi Obrazec DDV MOSS (Posebna ureditev Unije) - vključno s popravki:

| ||||

| ||||

Če smo obračun za določeno obdobje že oddali je potrebno v primeru popravkov izdelati še korektivni obračun in oddati tudi tega [1.3] |

Evidenca DDV MOSS izpiše vse v obračun zajete izdane račune:

| ||||

| ||||

1.5. Izvoz datoteke XML za uvoz v portal eDavki

Ko smo obračun DDV (MOSS) izdelali, preverili in zaključili, nam program ponudi možnost izvoza datoteke XML, ki si jo shranimo na računalnik in jo lahko potem tudi uvozimo v eDavke. Izvoz datoteke je na voljo preko menija za izmenjavo podatkov v orodni vrstici v samem obračunu:

| ||||

| ||||

V kolikor smo obračun popravljali oz. smo za že poročano obdobje naredili korektivni obračun, nam program v meniju za izmenjavo podatkov ponudi tudi možnost izvoza datoteke XML vključno s popravki:

| ||||

| ||||

2. Obračun DDV v EU sistemu OSS

Za poenostavitev obveznosti poslovnih subjektov, ki delujejo v državah članicah, kjer nimajo sedeža, je vzpostavljena elektronska ureditev »vse na enem mestu« oz. VEM ali OSS. Gre za identifikacijo in predložitev posebnega obračuna DDV, ki ga bodo poročali davčni zavezanci s sedežem v EU in tisti, ki nimajo sedeža v EU pa opravljajo čezmejne storitve in dobave blaga, za katere je kraj obdavčitve v namembni državi članici.

Za unijsko ureditev se lahko registrirajo davčni zavezanci, ki:

|

Dosedanjo opcijsko ureditev mini VEM (MOSS) je tako nadomestila opcijska ureditev VEM (OSS).

Za pravilen obračun tujega DDV (OSS) je v programu na voljo naslednje:

- urejanje oz. aktivacija registracije za OSS [2.1]

- izstavljanje računov z izbiro ustrezne vrste prodaje [2.2]

- avtomatsko zajemanje knjižb v obračun tujega DDV (OSS) [2.3] in možnost dodajanja ročnih vnosov [2.4]

- izpisi in poročanje za namen OSS [2.5]

V obračun OSS bodo zajeti vsi izdani računi, na katerih smo izbrali eno od naslednjih vrst prodaje [2.2]:

- Prodaja elektronskih storitev v drugih članicah EU (Obračun tujega DDV)

- Prodaja blaga na daljavo končnim potrošnikom v EU (OSS)

- Prodaja storitev končnim potrošnikom v EU (OSS)

- Prodaja blaga na daljavo končnim potrošnikom v SLO (OSS)

| ||||

| ||||

Zgoraj naštete vrste prodaje in posledično tudi obračun tujega DDV v sistemu OSS je na voljo v programu le uporabnikom, ki imajo aktiviran modul MULTI VAT za obračun tujega davka na izdanih računih. Za aktivacijo modula kontaktirajte našo uporabniško podporo. |

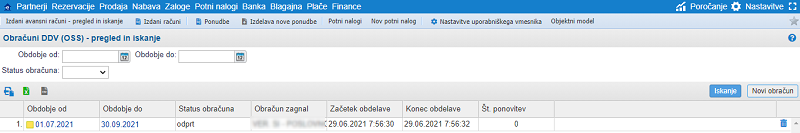

Do samega obračuna dostopamo preko menija , kjer se nam odpre stran za pregled in iskanje vseh že izdelanih obračunov, kot kaže spodnja slika:

| ||||

| ||||

Neposredno na tem seznamu obračunov tudi zaženemo izdelavo novega obračuna s klikom na gumb , ki ga najdemo skrajno desno nad seznamom prikazanih obračunov.

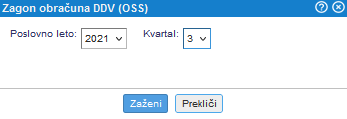

Po kliku na gumb za izdelavo novega obračuna se nam odpre stran kjer izberemo kriterije za zagon obračuna in obračun zaženemo:

| ||||

| ||||

Obračun DDV (OSS) se poroča kvartalno in sicer od 1.7.2021 naprej. Pred tem datumom to ni mogoče in nas program na to tudi opozori. |

Po končani obdelavi nam program pripravi obračun v katerem imamo možnost izpisov in prenosa na eDavke [2.5].

V kolikor poslujemo s tujino na daljavo in imamo spletno trgovino povezano s programom preko Avtomatske sinhronizacije s spletnimi trgovinami je potrebno v nastavitvah trgovine nastaviti pravilne vrste prodaje po posameznih državah za čim bolj avtomatizirano izdajanje računov iz naročil kupca uvoženih iz spletne trgovine. |

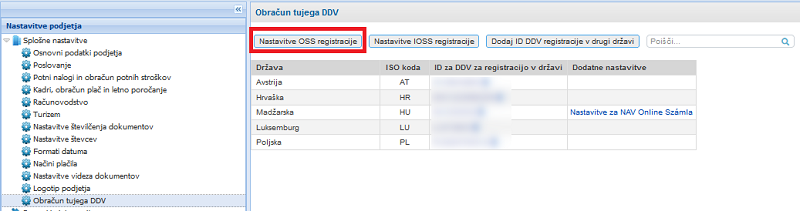

2.1. Potrebne začetne nastavitve za poročanje v obračun DDV v sistem OSS

V primeru, da želimo aktivirati poročanje v sistem OSS [2] je potrebno aktivirati OSS v meniju :

| ||||

| ||||

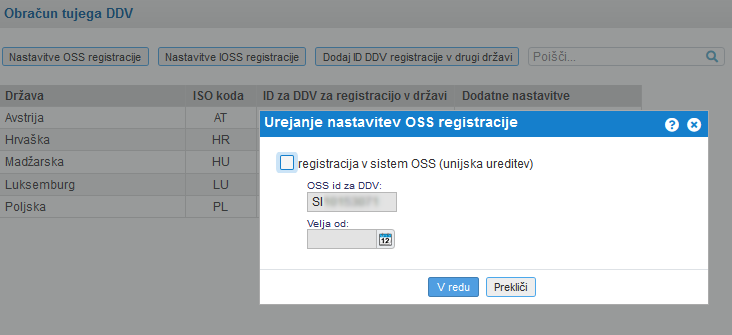

S klikom na gumb se nam odpre okno z naslednjimi nastavitvami:

| ||||

| ||||

Obkljukamo poročanje za OSS in vpišemo datum veljavnosti od katerega želimo poročati. Tako imamo pripravljene nastavitve za izstavitev izdanih računov za sistem OSS in kasneje obračun DDV v EU sistem OSS.

2.2. Izstavljanje računov, ki bodo zajeti v sistem OSS

Izdani račun, se bo zajel v obračun DDV v EU sistem OSS [2] le v primeru, da bo izbrana pravilna vrsta prodaje na izdanemu računu.

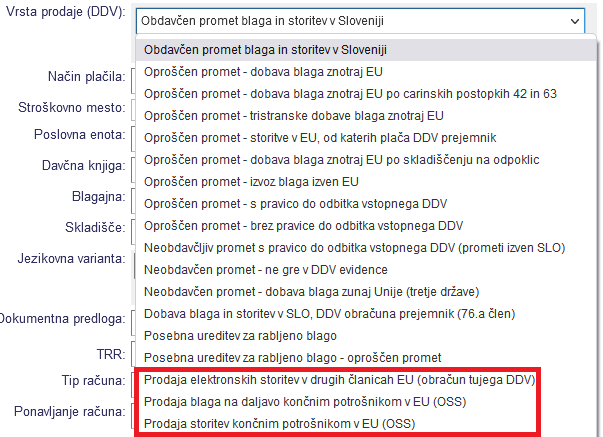

Vrste prodaje za OSS so prikazane na spodnji sliki:

2.2.1 Katero vrsto prodajo izbiramo in kako se poroča

Na voljo imamo naslednjo izbire za poročanje v obračun DDV (OSS):

| Prodaja elektronskih storitev v drugih članicah EU (Obračun tujega DDV) | Vrsto prodaje izberemo za dobavo elektronskih storitev končnemu potrošniku v države članice Unije, kjer se bo obračunaval DDV po stopnji države članice. V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. |

| Prodaja blaga na daljavo končnim potrošnikom v EU (OSS) | Vrsto prodaje izberemo za prodajo blaga končnim potrošnikom v države članice Unije, kjer se bo obračunaval DDV po stopnji države članice. V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. |

| Prodaja storitev končnim potrošnikom v EU (OSS) | Vrsto prodaje izberemo za prodajo storitev končnim potrošnikom v države članice Unije, kjer se bo obračunaval DDV po stopnji države članice. V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. |

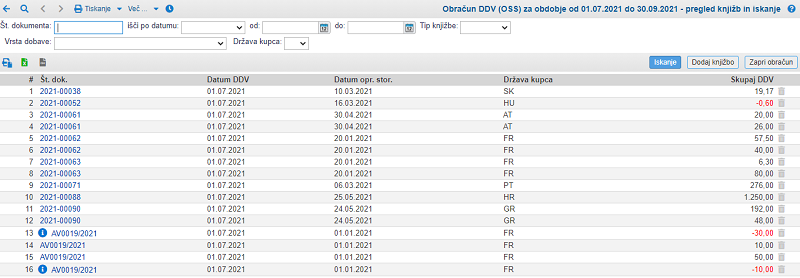

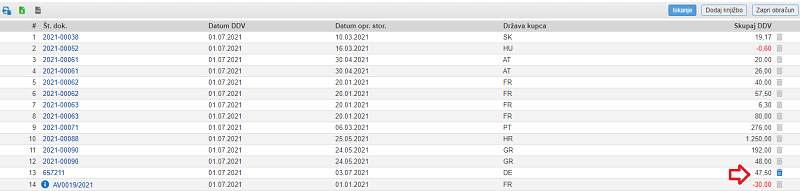

2.3. Pregled knjižb zajetih v obračunu DDV v EU sistem OSS

Ko se zaključi izdelava obračuna, katero zaženemo s klikom na gumb :

Se nam bodo v obračunu pojavile knjižbe izdanih računov, ki so bile zajete v obračun:

| ||||

| ||||

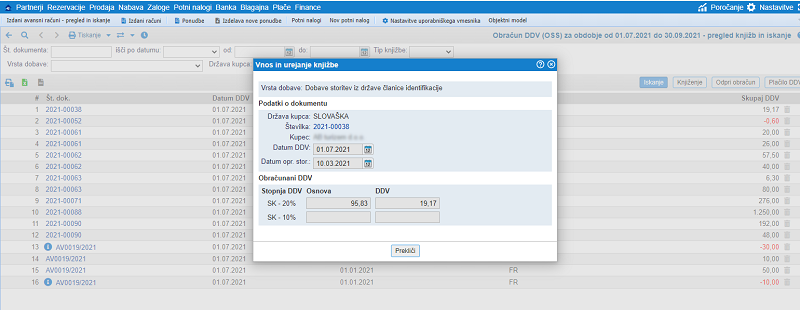

S klikom na številko posameznega dokumenta (knjižbe) dobimo vpogled v podatke o sami knjižbi:

| ||||

| ||||

Na predogledu posamezne knjižbe lahko kliknemo na številko dokumenta (na zgonji sliki modro obarvana) in bo program odprl oz. prikazal dotični izdani račun.

Navodila za ročni vnos so na voljo tukaj [2.4].

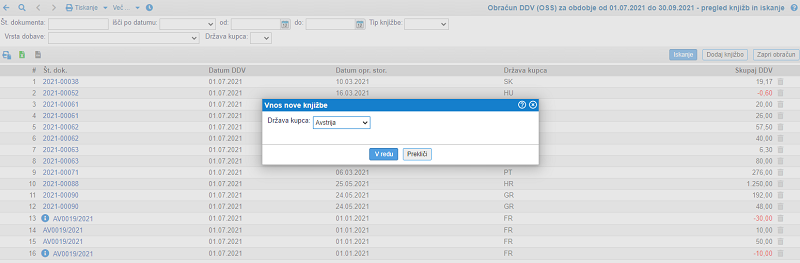

2.4. Ročni vnos knjižb v obračun DDV v EU sistem OSS

V sam obračun lahko tudi ročno dodamo knjižbe. Nad seznamom prikazanih knjižb v obračunu imamo v ta namen desno zgoraj na voljo gumb s katerim lahko dodamo knjižbo neposredno v obračun. Po kliku na ta gumb se nam odpre maska za izbiro države kupca kateremu smo izdali račun za opravljeno storitev/blago:

| ||||

| ||||

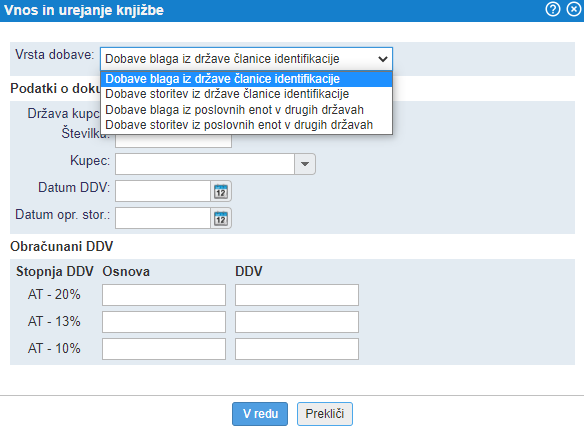

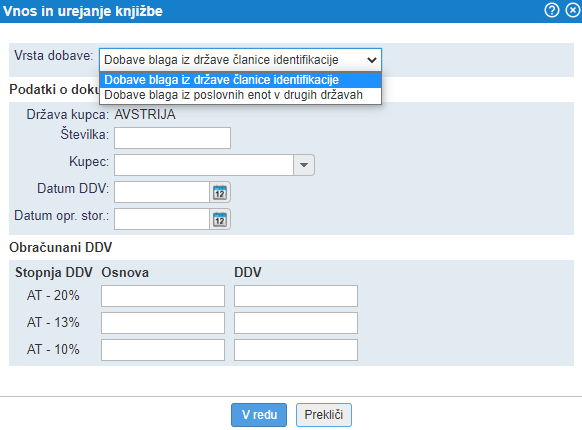

Po izbiri države kupca se odpre maska za vnos podatkov o sami knjižbi:

| ||||

| ||||

Ko smo knjižbo vnesli se bo ta pojavila na seznamu knjižb v obračunu, skrajno desno pa bo na voljo tudi ikona za brisanje te knjižbe:

| ||||

| ||||

Iz obračuna je mogoče pobrisati le ročno dodane knjižbe! |

2.5. Izpis in poročanje na eDavki obračun DDV (OSS)

V samem obračunu DDV (OSS) lahko lagko izpišeno preko menija naslednja izpisa:

- Izpis obrazca DDV v EU sistemu OSS - v formatu *.pdf

- Evidenca obračuna DDV (OSS) - v formatu *.doc, *.rtf ali *.pdf

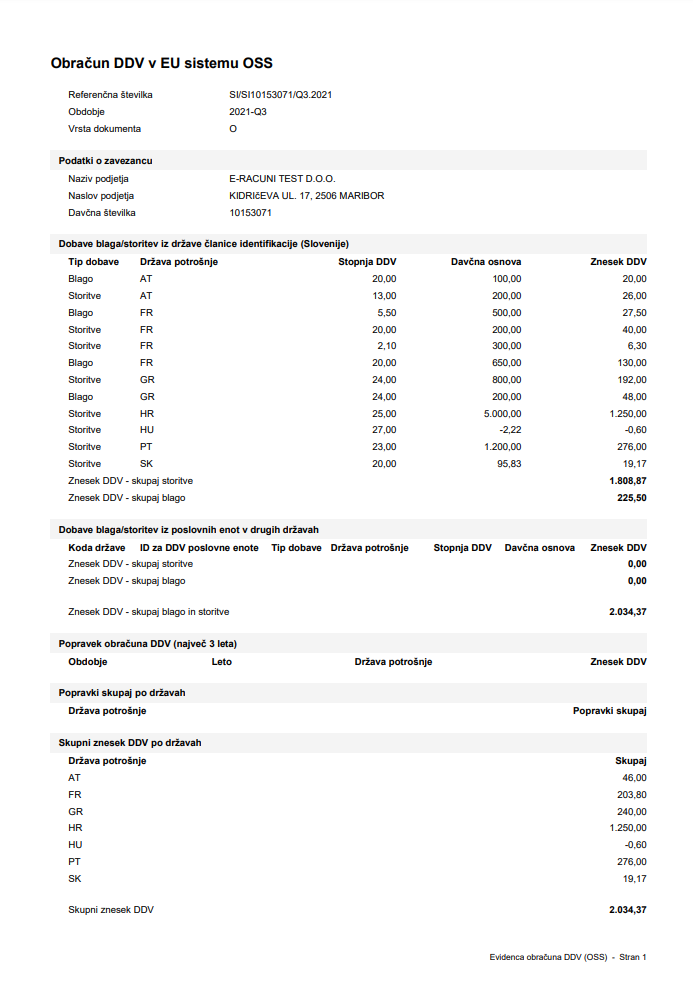

2.5.1 Izpis obrazca DDV v EU sistemu OSS

Obrazec nosi podatke o referenčni številki, obdobju, podatkih zavezanca (naše podjetje) ter knjižbah - dokumentih, ki so bili zajeti v določeno trimesečje za katerega izpisujemo podatke.

Primer obrazca izpisanega obrazca:

| ||||

| ||||

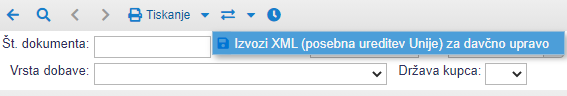

Posebni obračun bo treba predložiti do konca meseca po poteku obračunskega obdobja (po poteku trimesečja), na katero se obračun nanaša, in sicer v elektronski obliki prek portala eDavki, z obrazcem »Obračun DDV v EU sistem OSS«. V spletni aplikaciji e-racuni.com lahko izvažamo datoteko *.XML, katero se nato uvaža na portalu eDavki. Izvoz najdemo v meniju označen s simbolom ![]() , kakor prikazuje slika spodaj:

, kakor prikazuje slika spodaj:

| ||||

| ||||

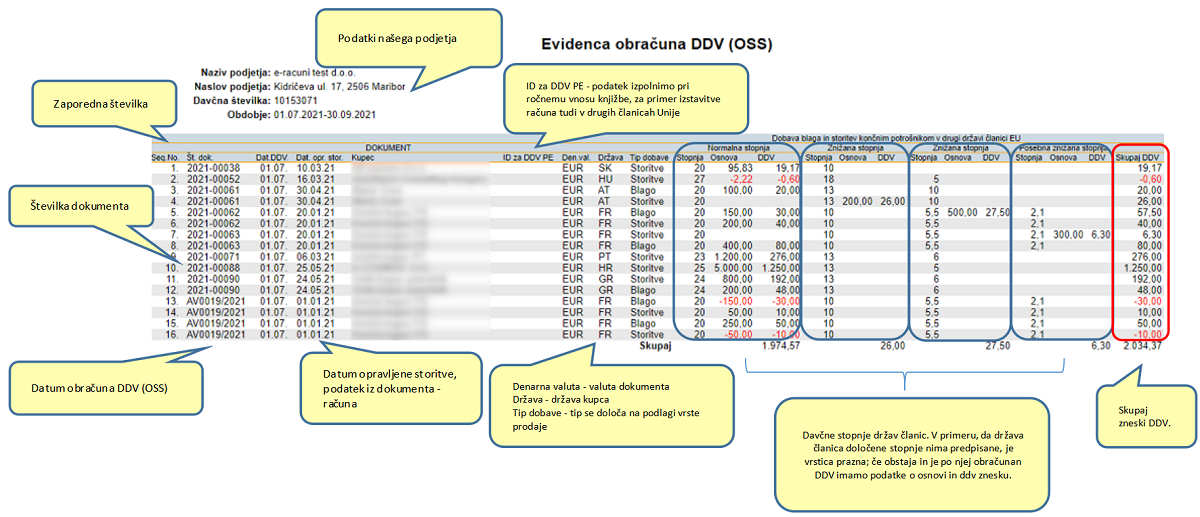

2.5.2 Evidenca obračuna DDV (OSS)

Evidenca obračun DDV (OSS) nam prikaže seznam vseh zajetih dokumentov, njihove osnove, stopnje DDV in pa zneski DDV, ki bodo poročani v sistem OSS v danemu obdobju. Primer izpisa takšne evidence prikazujemo spodaj:

| ||||

| ||||

2.6. Splošni primeri uporabe različnih vrst prodaje za poročanje OSS

Za lažje razumevanje in pravilno izbiro vrste prodaje za poročanje v sistemu OSS na izdanih dokumentih, smo pripravili nekaj najbolj pogostih primerov uporabe teh vrst prodaje v praksi. Primeri so opisani v nadaljevanju.

Spodnji primeri so namenjeni izključno uporabnikom oz. podjetjem, ki so registrirani v sistemu OSS! Takšni račun bodo poročani v obračunu DDV v EU sistemu OSS in ne bodo poročani v obračunu domačega DDV! |

Primer 1 - Prodaja elektronskih oz. katerih koli storitev končnemu potrošniku iz druge države članice EU

V kolikor moramo končnemu potrošniku iz druge države članice EU (npr. Nemčija) izstaviti račun za opravljeno elektronsko storitev (telekomunikacije, internetne storitve, ... ), bomo na računu izbrali vrsto prodaje "Prodaja storitev končnim potrošnikom v EU (OSS)" in državo obdavčitve, kot kaže slika:

| ||||

| ||||

V kolikor bi morali izstaviti račun zavezancu za ddv iz druge države članice EU za enako opravljeno storitev pa bi izbrali vrsto prodaje "Oproščen promet - storitve v EU, od katerih plača DDV prejemnik" Tak račun bi potem bil poročan v obračunu slovenskega DDV! |

Primer 2 - Prodaja blaga končnemu potrošniku iz druge države članice EU

V kolikor moramo končnemu potrošniku iz druge države članice EU (npr. Nemčija) izstaviti račun za blago dobavljeno na daljavo (e-trgovina,...), bomo na računu izbrali vrsto prodaje "Prodaja blaga na daljavo končnim potrošnikom v EU (OSS)" in državo obdavčitve, kot kaže slika:

| ||||

| ||||

V kolikor bi morali izstaviti račun zavezancu za ddv iz druge države članice EU za enako opravljeno dobavo blaga pa bi izbrali vrsto prodaje "Oproščen promet - dobava blaga znotraj EU" Tak račun bi potem bil poročan v obračunu slovenskega DDV! |

3. Obračun DDV v EU sistemu IOSS

Za poenostavitev obveznosti poslovnih subjektov, ki delujejo v državah članicah, kjer nimajo sedeža, bo vzpostavljena elektronska ureditev »uvoz vse na enem mestu«, med drugim tudi za VEM (IOSS), in sicer za identifikacijo in predložitev posebnega obračuna DDV. Oprostitev plačila DDV pri uvozu majhnih pošiljk do 22 EUR bo odpravljena. Za prodajo na daljavo iz tretjih držav bo uvedena nova posebna ureditev za uvoženo blago z vrednostjo do 150 EUR. Če se ta sistem ne uporabi, pa bodo veljali ukrepi za poenostavitev v zvezi s prodajo uvoženega blaga na daljavo (posebna ureditev).

Za uvozno ureditev se lahko registrira vsak davčni zavezanec s sedežem v EU, ki opravlja prodajo na daljavo s tretjega ozemlja ali iz tretje države uvoženega blaga (mogoče preko posrednika) v pošiljkah v vrednosti največ 150 EUR! Za sistem IOSS pridobi davčni zavezanec posebno identifikacijsko številko DDV v formatu IMxxxyyyyyyz, kjer

|

DDV obveznost nastane v trenutku dobave v državi članici potrošnje in po stopnji te države, mesečni obračun DVV (IOSS) poročamo v državi članici identifikacije. Ta članica nakaže DDV vsaki državi članici potrošnje najkasneje 20 dni po koncu meseca, v kateremu je prejeto plačilo.

Obračun DDV (IOSS) aktiviramo na naslednji način:

- urejanje nastavitev na nivoju podjetja (aktivacija) [3.1]

- izstavljanje računov s pravilno vrsto prodaje [3.2]

- zajem knjižb v obračun DDV (IOSS) [3.3] in dodajanje ročnih vnosov [3.4]

- izpisi in poročanje [3.5]

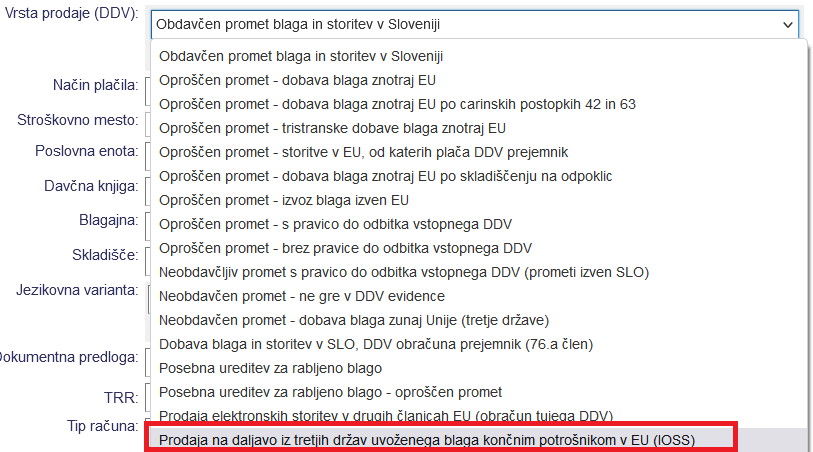

V obračun IOSS bodo zajeti vsi izdani računi, na katerih smo izbrali posebno vrsto prodaje [2.2]:

- Prodaja na daljavo iz tretjih držav uvoženega blaga končnim potrošnikom v EU (IOSS)

| ||||

| ||||

Zgoraj našteta vrsta prodaje in posledično tudi obračun DDV v EU sistem IOSS je na voljo v programu le uporabnikom, ki imajo aktiviran modul MULTI VAT za obračun tujega davka na izdanih računih. Za aktivacijo modula kontaktirajte našo uporabniško podporo. |

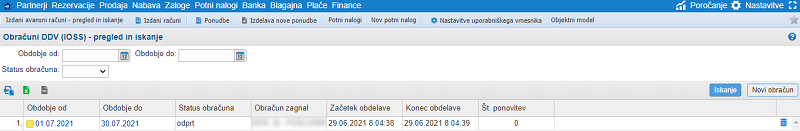

Do tega modula dostopamo preko menija , kjer se nam odpre stran za pregled in iskanje vseh že izdelanih obračunov [3.3], kot kaže spodnja slika:

| ||||

| ||||

Neposredno na tem seznamu obračunov tudi zaženemo izdelavo novega obračuna s klikom na gumb , ki ga najdemo skrajno desno nad seznamom prikazanih obračunov.

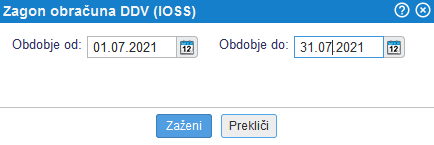

Po kliku na gumb za izdelavo novega obračuna se nam odpre stran kjer izberemo kriterije za zagon obračuna in obračun zaženemo:

| ||||

| ||||

Obračun DDV (IOSS) zaganjamo mesečno od 1.7.2021 naprej, pred tem to ni mogoče in dobimo opozorilo, da obdobje ni veljavno. |

Po končani obdelavi nam program pripravi obračun v katerem imamo potem možnost izpisov in prenosa na eDavke [3.5].

V kolikor poslujemo s tujino na daljavo in imamo spletno trgovino povezano s programom preko Avtomatske sinhronizacije s spletnimi trgovinami je potrebno v nastavitvah trgovine nastaviti pravilne vrste prodaje po posameznih državah za čim bolj avtomatizirano izdajanje računov iz naročil kupca uvoženih iz spletne trgovine. |

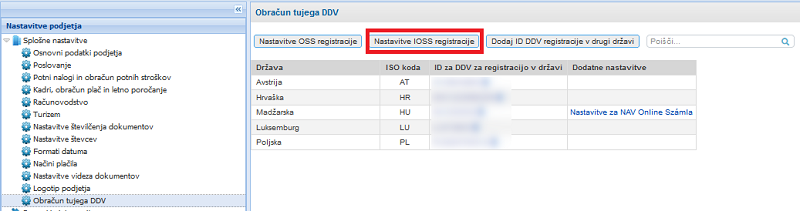

3.1. Potrebne začetne nastavitve za poročanje v obračun DDV v sistem OSS

V primeru, da želimo aktivirati poročanje v sistem IOSS [3] je potrebno aktivirati IOSS v meniju :

| ||||

| ||||

S klikom na gumb se nam odpre okno z naslednjimi nastavitvami:

| ||||

| ||||

Obkljukamo poročanje za IOSS in vpišemo posebno identifikacijsko številko DDV formata IN datum veljavnosti od katerega želimo poročati. Tako imamo pripravljene nastavitve za izstavitev izdanih računov za sistem IOSS in kasneje obračun DDV (IOSS).

3.2. Izstavljanje računov, ki bodo zajeti v sistem IOSS

Izdani račun, se bo zajel v obračun DDV (IOSS) [3] le v primeru, da bo izbrana pravilna vrsta prodaje na izdanemu računu.

Vrste prodaje za IOSS so prikazane na spodnji sliki:

3.2.1 Katero vrsto prodajo izbiramo in kako se poroča

Na voljo imamo naslednjo izbire za poročanje v obračun DDV (OSS):

| Prodaja na daljavo iz tretjih držav uvoženega blaga končnim potrošnikom v EU (IOSS) | Vrsto prodaje izberemo za prodajo blaga na daljavo iz tretjih držav uvoženega blaga z vrednostjo do 150 EUR oziroma t. i. “sistem vse na enem mestu za uvoz” (sistem VEM za uvoz). Obračunamo DDV po stopnji države članice končnega potrošnika (prejemnika blaga).V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. |

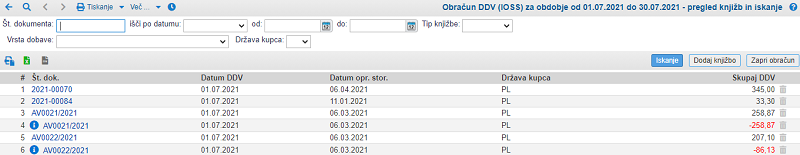

3.3. Pregled knjižb zajetih v obračunu DDV (IOSS)

Ko se zaključi izdelava obračuna, se nam bodo v obračunu pojavile knjižbe izdanih računov, ki so bile zajete v obračun:

| ||||

| ||||

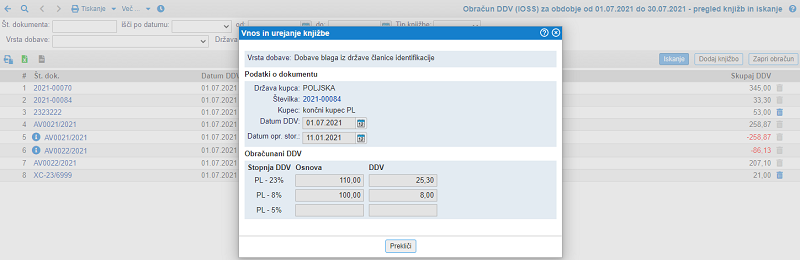

S klikom na številko posameznega dokumenta (knjižbe) dobimo vpogled v podatke o sami knjižbi:

| ||||

| ||||

Na predogledu posamezne knjižbe lahko kliknemo na številko dokumenta (na zgonji sliki modro obarvana) in bo program odprl oz. prikazal dotični izdani račun.

Navodila za ročni vnos so na voljo tukaj [3.4].

3.4. Ročni vnos knjižb v obračun DDV v EU sistem IOSS

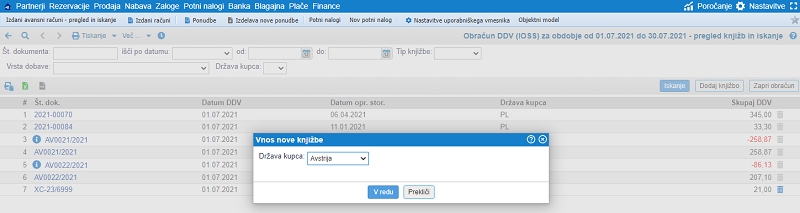

V sam obračun lahko tudi ročno dodamo knjižbe. Nad seznamom prikazanih knjižb v obračunu imamo v ta namen desno zgoraj na voljo gumb s katerim lahko dodamo knjižbo neposredno v obračun. Po kliku na ta gumb se nam odpre maska za izbiro države kupca kateremu smo izdali račun za opravljeno storitev/blago:

| ||||

| ||||

Po izbiri države kupca se odpre maska za vnos podatkov o sami knjižbi:

| ||||

| ||||

Ko smo knjižbo vnesli se bo ta pojavila na seznamu knjižb v obračunu, skrajno desno pa bo na voljo tudi ikona za brisanje te knjižbe:

| ||||

| ||||

Iz obračuna je mogoče pobrisati le ročno dodane knjižbe! |

3.5. Izpis in poročanje na eDavki obračun DDV (IOSS)

V samem obračunu DDV (IOSS) lahko izpišeno preko menija naslednji izpis:

- Evidenca obračuna DDV (IOSS) - v formatu *.doc, *.rtf ali *.pdf

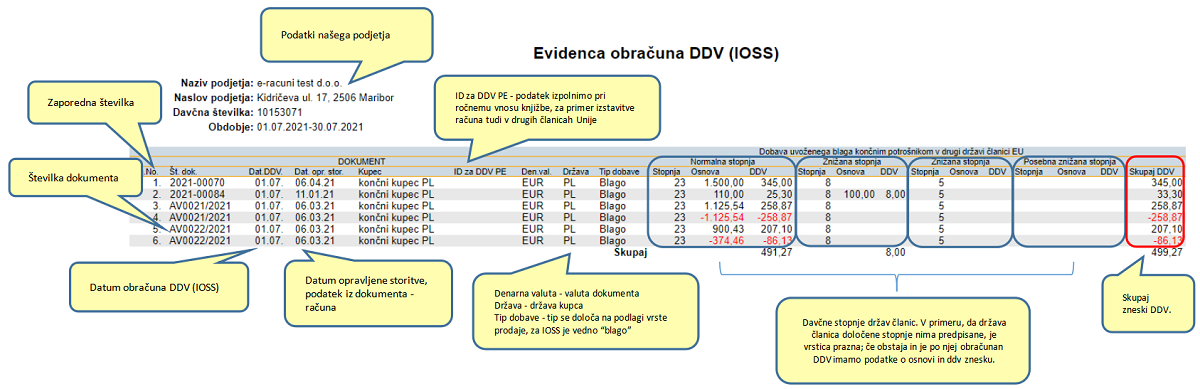

3.5.1 Evidenca obračuna DDV (IOSS)

Evidenca obračun DDV (IOSS) nam prikaže seznam vseh zajetih dokumentov, njihove osnove, stopnje DDV in pa zneski DDV, ki bodo poročani v sistem IOSS v danemu obdobju. Primer izpisa takšne evidence prikazujemo spodaj:

| ||||

| ||||

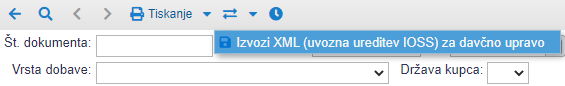

3.5.2 Izvoz XML (uvozna ureditev IOSS) za davčno upravo

Posebni obračun bo treba predložiti do konca meseca po poteku obračunskega obdobja (po poteku meseca), na katerega se obračun nanaša, in sicer v elektronski obliki prek portala eDavki, z obrazcem »Obračun DDV v EU sistem IOSS«. V spletni aplikaciji e-racuni.com lahko izvažamo datoteko *.XML, katero se nato uvaža na portalu eDavki. Izvoz najdemo v meniju označen s simbolom ![]() , kakor prikazuje slika spodaj:

, kakor prikazuje slika spodaj:

| ||||

| ||||

3.6. Splošni primer uporabe vrste prodaje za poročanje IOSS

Za lažje razumevanje in pravilno izbiro vrste prodaje za poročanje v sistemu IOSS na izdanih dokumentih, smo pripravili primer uporabe te vrste prodaje v praksi. Sprva pa pojasnimo pojme, ki bodo nastopili v spodaj opisanemu primeru:

- Domnevni dobavitelj: je davčni zavezanec (vaše podjetje), ki ni dejanski dobavitelj določenega blaga, ampak omogoča dobavo, zato se (samo) za namene DDV obravnava kot dobavitelj. Domnevni dobavitelj omogoča dobavo blaga med dejanskim dobaviteljem (osnovnim dobaviteljem) in kupcem z uporabo elektronskega vmesnika (npr. trga, platforme, portala itd.).

- Dejanski dobavitelj: je osnovni dobavitelj, kateremu domnevni dobavitelj omogoča prodajo blaga preko elektronskega vmesnika (npr. trga, platforme, portala itd.) in nato lastno blago odpošlje iz določene lokacije.

- Končni potrošnik: je kupec, ki ni poslovni subjekt in za katerega poznamo državo v katero se bo blago posredovalo.

- Lokacija blaga: predstavlja lokacijo skladiščenja blaga in je pomembna informacija za določanje vrste prodaje.

Spodnji primer je namenjen izključno uporabnikom oz. podjetjem, ki so registrirani v sistemu IOSS! Takšni račun bodo poročani v obračunu DDV v EU sistemu IOSS in ne bodo poročani v obračunu domačega DDV! |

Primer 1 - Vaše podjetje kot domnevni dobavitelj omogoča prodajo preko spletne platforme dejanskemu dobavitelju izven EU, blago se odpremi izven EU končnemu potrošniku v EU in ne presega vrednosti 150 EUR.

V temu primeru je dejanski dobavitelj podjetje izven EU (primer: kitajsko podjetje), lokacija blaga je Kitajska in prodaja preko vašega elektronskega vmesnika in je v temu primeru vaše podjetje domnevni dobavitelj. Blago naroči končni potrošnik iz Nemčije. Vrsta prodaje bo "Prodaja na daljavo iz tretjih držav uvoženega blaga končnim potrošnikom v EU (IOSS)" in državo obdavčitve, kot kaže slika:

| ||||

| ||||

V kolikor bi morali izstaviti račun zavezancu za ddv iz druge države članice EU za enako opravljeno storitev oz. dobavo blaga pa bi izbrali vrsto prodaje "Oproščen promet - dobava blaga znotraj EU" Tak račun bi potem bil poročan v obračunu slovenskega DDV! |

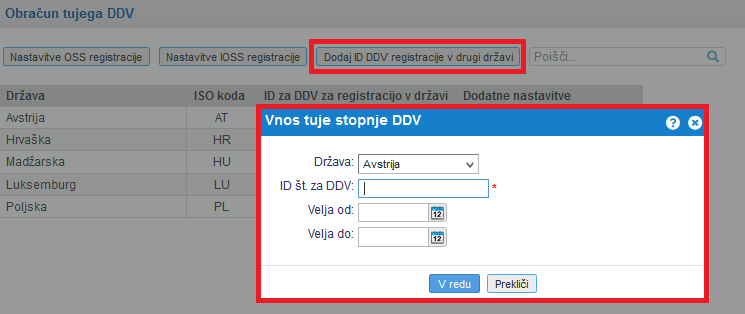

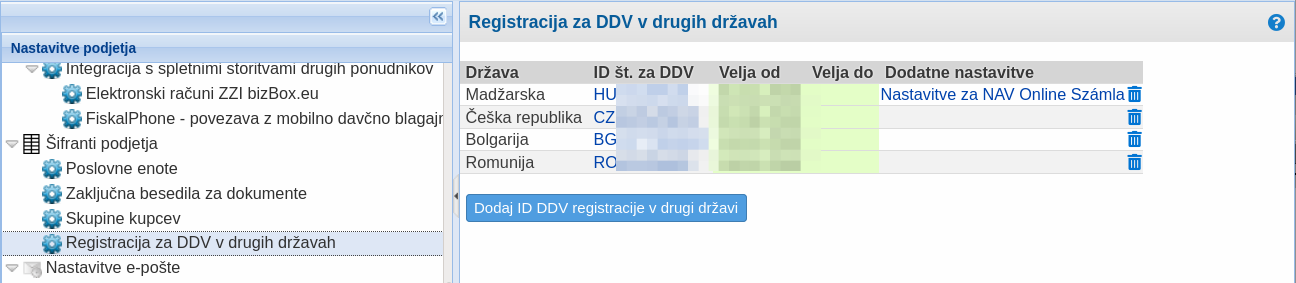

4. Registracija za DDV v drugi državi in obračun tujega DDV

Podjetje tako prejme ID DDV številko tuje države in mora obračunavati DDV tako, kot ostali zavezanci v dotični državi.

V programu imamo podporo za obračun tujega DDV. Prav tako program podpira poročanje za namene DDV v tujih državah.

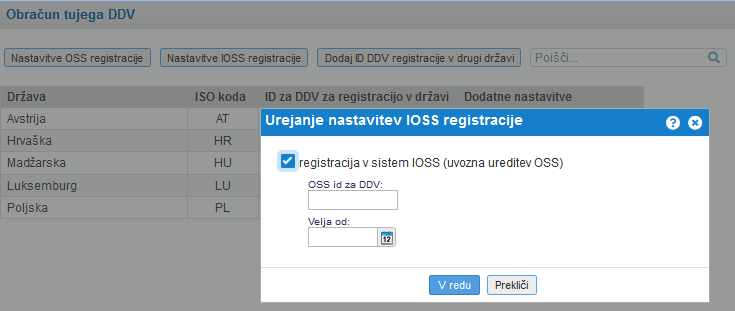

Za obračun tujega DDV moramo najprej v nastavitvah podjetja vnesti ID številke, ki smo jih prejeli v tujini. Primer:

| ||||

| ||||

V primeru, da se registriramo za poročanje tujega obračun DDV za Madžarsko, je v spletni aplikaciji urejena tudi podpora za NAV sistem [4.1]. |

Davčni zavezanec, ki se namerava vključiti v posebno ureditev OSS, bo moral to ureditev uporabljati za vse dobave blaga na daljavo in opravljene storitve končnim potrošnikom v drugih državah članicah. To pa ne velja, če zavezanec zapade ravno v eno izmed izjem, kjer je še vedno dolžan poročati obračun tujega DDV v kateri izmed držav članic EU. Davčni zavezanec, ki bo želel uporabljati posebno ureditev OSS (in ne zapade v eno izmed izjem), se bo moral v drugih državah članicah odregistrirati, če se je identificiral samo zaradi preseženega limita od dobav blaga na daljavo. Odregistrirati ne pomeni, da se tuja ID za DDV pobriše iz šifranta registracij za tuji davek ampak se na vneseni registraciji za tuji ddv vpiše datum veljavnosti do dneva pred aktiviranjem registracije za OSS oz. IOSS. |

4.1. Posebnosti pri obračunu tujega DDV Madžarska

Madžarska od 1.7.2020 od vseh zavezancev za DDV zahteva elektronsko registracijo vseh izdanih računov in vseh spremememb na računih. Online poročanje se izvaja preko sistema Online Számla [https://onlineszamla.nav.gov.hu/home].

Zavezanci za DDV na Madžarskem se morajo registrirati na portalu Online Számla [https://onlineszamla.nav.gov.hu/home] in pridobiti dostopne podatke za elektronsko registracijo računov.

Podatki za dostop do sistema NAV Online Számla se vnesejo s klikom na dodatne nastavitve.

| ||||

| ||||

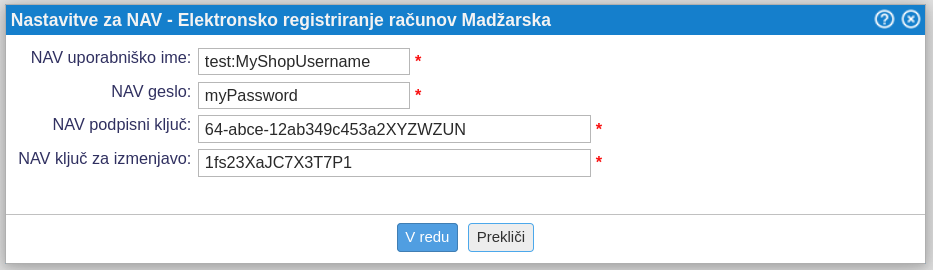

Nato se odpre okence za vnos podatkov za dostop do NAV:

| ||||

| ||||

Madžarski računovodje ponavadi zahtevajo predhodno testiranje elektronskega poročanja računov. To pomeni, da se najprej registrirate na testnem portalu in šele nato na produkcijskem. V kolikor imate podatke za dostop do testnega portala, potem vpišete uporabniško ime s predpono "test:". |

V kolikor izstavljate račune v valuti EUR in obračunavate madžarski DDV morate ob prijavi davčnega zavezanca na Madžarskem vpisati, da za pretvorbo v Forinte uporabljate srednji tečaj Evropske Centralne Banke (ECB). Na računih, ki jih izstavljate davčnim zavezancem na Madžarsko morate obvezno izpisati obračunani znesek DDV-ja v valuti HUF. |

---

© E-RAČUNI d.o.o. 2003-2024