Obračun DDV

Obračun DDV je posebna obdelava namenjena izdelavi periodičnih (mesečni, tromesečni, ...) obračunov davka na dodano vrednost. Obračun DDV-ja ima naslednje lastnosti:

- Obračun DDV je ponovljiva obdelava.

- Obračun DDV omogoča popravke napačno obračunanega DDV-ja za nazaj.

- Obdelava zagotavlja, da je DDV za vsak dokument obračunan samo enkrat.

- Podprt je poseben obračun DDV za turistične agencije, ki obračunavajo DDV na razliko v ceni (47. člen ZDDV).

1. Obračun DDV po plačani realizaciji

Program omogoča tudi izdelavo obračuna DDV po plačani realizaciji. Program v tem primeru deluje na naslednji način:

V obračunu bodo upoštevani samo plačani računi, t.j. tisti, ki so v saldakontih označeni, kot zaprti ali pa je direktno na računu z gumbom vnešeno plačilo računa z datumom.

Računi, ki so bili plačani z gotovino, direktno na TRR ali so bili plačani v tujini so takoj zajeti v obračunu. |

V naslednjih podpoglavjih je opisan postopek, kako ta obračun poženemo.

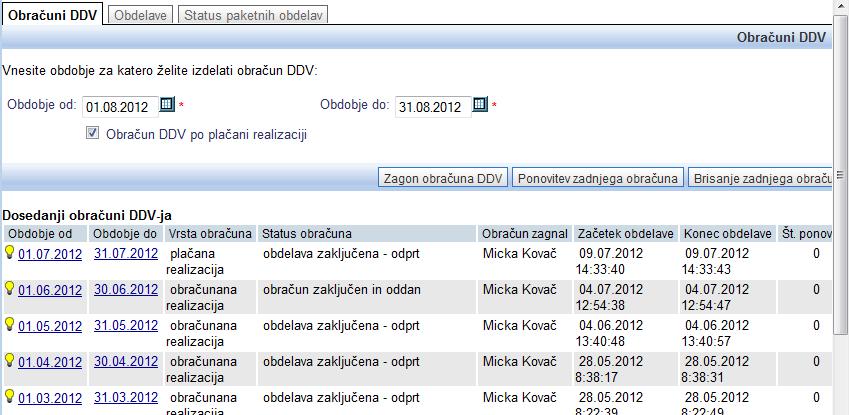

1.1. Zagon obračuna po plačani realizaciji

Obračun DDV po plačani realizaciji poženemo tako, da v meniju Obračuni DDV odkljukamo opcijo za obračun DDV po plačani realizaciji, kot to kaže spodnja slika:

| ||||

| ||||

Ko smo odkljukali opcijo, ki jo s puščico prikazuje zgornja slika in potem ko smo vnesli obdobje za katero bomo plačano realizacijo obračunali, poženemo obračun s klikom na gumb

Po končanem obračunu se nam naredijo in izpolnijo vse potrebne knjige in obrazci, kot so:

- obrazec DDV-O [3]

- priloga A k obrazcu DDV-O

- evidenca IR, ki vključuje evidenco IR-P, IR-O, IR-ON in IR-OP

- evidenca PR, ki vključuje evidence PR-P, PR-O, PR-ON in PR-OP

V obrazec DDV-O so vključeni samo plačani računi. |

1.2. Knjiga IR-O

Knjiga IR-O je del knjige IR. V to knjigo so vključeni računi, ki so bili v tem obdobju obračunani. V tej knjigi so tako plačani, kot neplačani računi(niso zajeti v DDV-O).

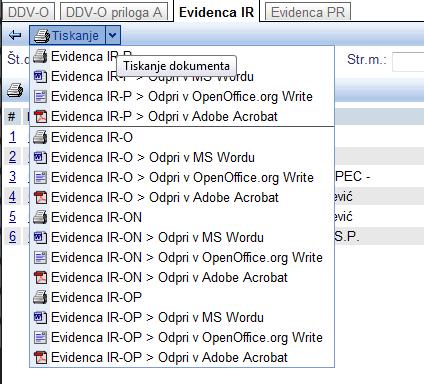

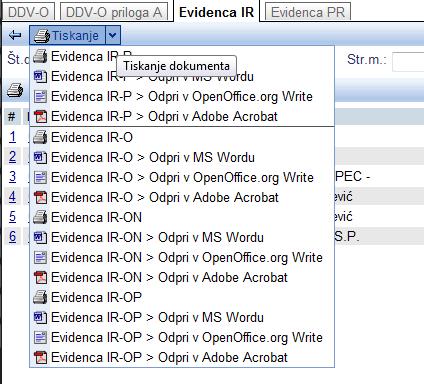

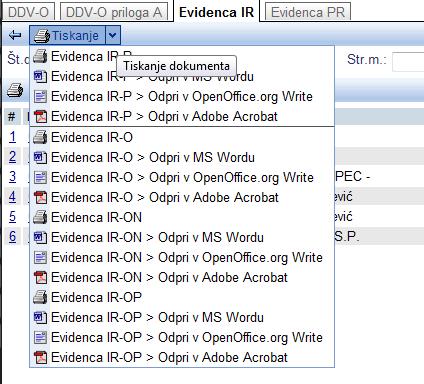

Knjigo lahko izpišemo tako, da na obračunu DDV kliknemo na zavihek Evidenca IR in v meniju za izberemo opcijo za izpis knjige IR-O v katerem koli od štirih formatov, tako kot to kaže spodnja slika:

| ||||

| ||||

Po kliku se nam odpre knjiga obračunanih izdanih računov, torej vseh izdanih računov v obdobju, za katerega smo naredili obračun DDV.

| ||||

| ||||

1.3. Knjiga IR-ON

Knjiga IR-ON je del knjige IR. V to knjigo so vključeni izdani računi, ki so bili v tem obdobju obračunani in niso bili plačani. To pomeni, da ti računi niso bili zajeti v obrazec DDV-O.

Knjigo lahko izpišemo tako, da na obračunu DDV kliknemo na zavihek Evidenca IR in v meniju za izberemo opcijo za izpis knjige IR-ON v katerem koli od štirih formatov, tako kot to kaže spodnja slika:

| ||||

| ||||

Po kliku se nam izpiše knjiga IR-ON v kateri so zajeti vsi obračunani izdani računi v obdobju za katerega smo naredili obračun, vendar niso bili plačani:

| ||||

| ||||

1.4. Knjiga IR-OP

Knjiga IR-OP je del knjige IR. V to knjigo so vključeni izdani računi, ki so bili v tem obdobju obračunani in plačani. To pomeni, da so ti računi bili zajeti v obrazec DDV-O za izbrano obdobje.

Knjigo lahko izpišemo tako, da na obračunu DDV kliknemo na zavihek Evidenca IR in v meniju za izberemo opcijo za izpis knjige IR-OP v katerem koli od štirih formatov, tako kot to kaže spodnja slika:

| ||||

| ||||

Po kliku se nam izpiše knjiga IR-OP v kateri so zajeti vsi obračunani in plačani izdani računi v obdobju za katerega smo naredili obračun:

| ||||

| ||||

1.5. Knjiga PR-O

Knjiga PR-O je del knjige PR. V to knjigo so vključeni računi, ki so bili v obdobju obračuna prejeti.

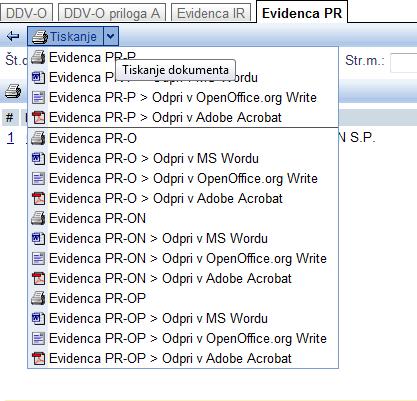

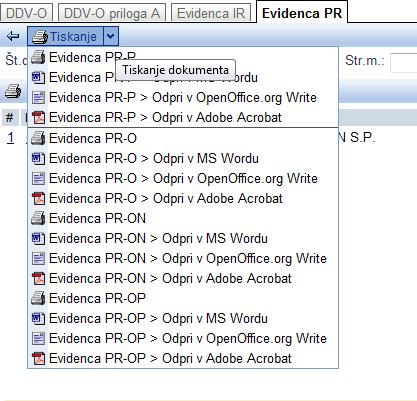

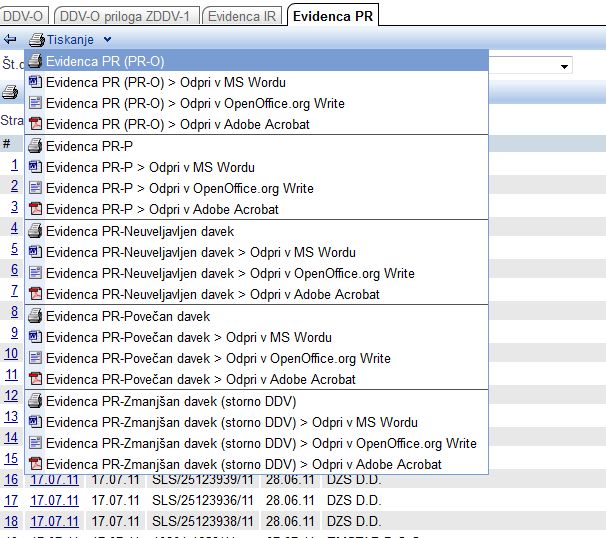

Knjigo lahko izpišemo tako, da na obračunu DDV kliknemo na zavihek Evidenca PR in v meniju za izberemo opcijo za izpis knjige PR-O v katerem koli od štirih formatov, tako kot to kaže spodnja slika:

| ||||

| ||||

Po kliku se nam odpre knjiga obračunanih prejetih računov, torej vseh prejetih računov v obdobju, za katerega smo naredili obračun DDV.

| ||||

| ||||

1.6. Knjiga PR-ON

Knjiga PR-ON je del knjige PR. V to knjigo so vključeni prejeti računi, ki so bili v tem obdobju obračunani in niso bili plačani. To pomeni, da ti računi niso bili zajeti v obrazec DDV-O.

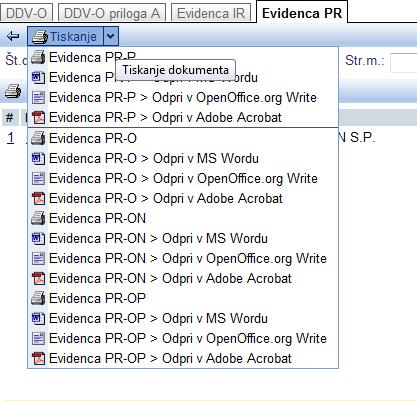

Knjigo lahko izpišemo tako, da na obračunu DDV kliknemo na zavihek Evidenca PR in v meniju za izberemo opcijo za izpis knjige PR-ON v katerem koli od štirih formatov, tako kot to kaže spodnja slika:

| ||||

| ||||

Po kliku se nam izpiše knjiga P-RAČ-ON v kateri so zajeti vsi obračunani prejeti računi v obdobju za katerega smo naredili obračun, vendar niso bili plačani:

| ||||

| ||||

1.7. Knjiga PR-OP

Knjiga PR-OP je del knjige PR. V to knjigo so vključeni prejeti računi, ki so bili v tem obdobju obračunani in plačani. To pomeni, da so ti računi bili zajeti v obrazec DDV-O za izbrano obdobje.

Knjigo lahko izpišemo tako, da na obračunu DDV kliknemo na zavihek Evidenca PR in v meniju za izberemo opcijo za izpis knjige PR-OP v katerem koli od štirih formatov, tako kot to kaže spodnja slika:

| ||||

| ||||

Po kliku se nam izpiše knjiga PR-OP v kateri so zajeti vsi obračunani in plačani prejeti računi v obdobju za katerega smo naredili obračun:

| ||||

| ||||

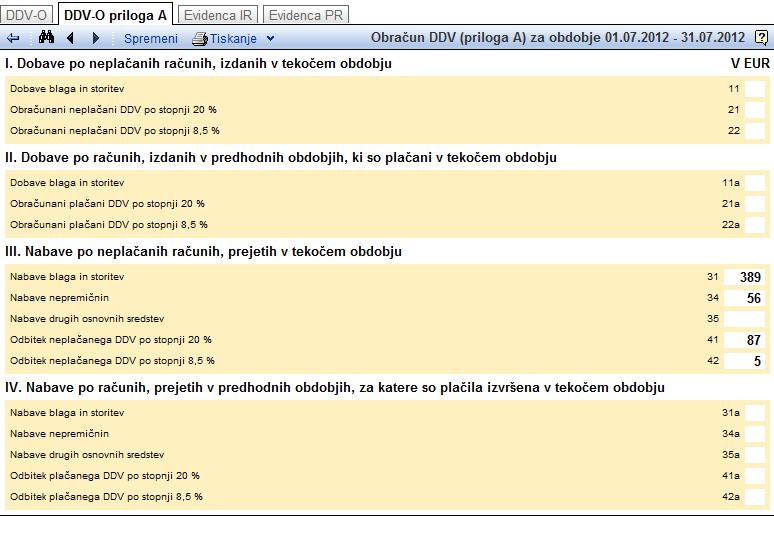

1.8. DDV-O priloga A

DDV-O priloga A je veljala za obračune DDV do konca leta 2020. Od tega leta naprej je uporaba priloge ukinjena. |

| ||||

| ||||

2. Priprava obračuna DDV

Osnova za obračun DDV so naslednji dokumenti:

- izdani računi,

- izdani avansni računi,

- izdani dobropisi (če je dobropis izdan zavezancu za obračun DDV, mora biti dobropis potrjen),

- izdani bremepisi,

- prejeti računi,

- prejeti avansni računi,

- prejeti dobropisi,

- in evidenca dnevnih iztržkov po blagajnah.

V primeru obračuna DDV za turistične agencije po 47. členu ZDDV se pri obračunu DDV za ugotovitev pravilne razlike v ceni upoštevajo tudi rezervacije oz. aranžmaji na podlagi katerih so bili izdani in prejeti računi. Če obračunavamo odbitni delež, se v obračunu prejetih dokumentov upoštevajo tudi odbitni deleži določeni v šifrantu stroškovnih mest.

Obračun DDV zaženemo v meniju .

| ||||

| ||||

Pri zagonu obračuna DDV imamo dve možnosti:

- Naredimo lahko obračun DDV-ja za novo obračunsko obdobje.

- Ponovimo lahko obračun DDV-ja za zadnje obračunano obdobje. Funkcijo za ponovitev obračuna uporabljamo v primeru popravkov napačno vnešenih dokumentov (prejeti računi,...) ter v primeru ročnega dodajanja vrstic v davčne knjige.

Ko je obračun DDV-ja zaključen lahko izpišemo obrazce DDV-O [3], I-RAČ [4], I-RAČ-D [5] in P-RAČ [6], P-RAČ-P [7] ter E-UVOZ [8].

V primeru, da želimo popraviti obrazec DDV-O [3] lahko s klikom na gumb spremenimo vnose v posameznih poljih obrazca DDV-O.

Ko preverimo davčne knjige in obrazec DDV-O [3] lahko s klikom na gumb označimo obračun, kot dokončan.

Ko je obračun DDV-ja dokončan nam program ponudi nadaljne možnosti, ko so:

- knjiženje obračuna DDV,

- plačilo oz. generiranje plačilnega naloga za znesek razlike med obračunanim in vstopnim DDV,

- možnost elektronske oddaje obrazca DDV-O v eDavke [11].

3. Obrazec DDV-O: Urejanje in oddaja podatkov za obračun DDV

Obrazec DDV-O se avtomatsko izpolni po koncu vsakega zagona obdelave Obračun DDV [2]. Obrazec DDV-O se izpolni na podlagi podatkov iz knjig I-RAČ [4], I-RAČ-D [5], P-RAČ [6], P-RAČ-P [7] in E-UVOZ [8], ter na podlagi dodatnih internih evidenc (vrsta prometa pri vnosu prejetih računov), ki so potrebne za razčlenitev vrst prometa (nabave osnovnih sredstev ter nepremičnin).

Do obrazca DDV-O pridemo preko menija , kjer kliknemo na zaključen obračun DDV-ja za željeno obdobje.

| ||||

| ||||

Obrazec DDV-O je na tej strani možno spremeniti. V vnosna polja lahko ročno vpišemo zneske za posamezne rubrike obrazca ter nato potrdimo vnos s klikom na . Pri tem bo program avtomatsko izvedel določene logične kontrole in uporabnika opozoril na morebitne napake pri izpolnjevanju obrazca.

Za tiskanje obrazca DDV-O kliknemo na gumb ![]() , ki se nahaja v orodni vrstici.

, ki se nahaja v orodni vrstici.

| ||||

| ||||

4. Obrazec I-RAČ: Knjiga izdanih računov

Obrazec I-RAČ se avtomatsko izpolni po koncu vsakega zagona obdelave Obračun DDV [2]. Obrazec I-RAČ se izpolni na podlagi naslednjih podatkov:

- izdani računi,

- izdani dobropisi,

- izdani avansni računi,

- evidenca dnevnih iztržkov na blagajni

- ter na podlagi obračuna razlike v ceni za račune izdane za turistične rezervacije (pri tem se posredno upoštevajo tudi prejete fakture in prejeti dobropisi).

Do obrazca I-RAČ pridemo preko menija , kjer izberemo zaključen obračun DDV-ja za željeno obdobje ter nato kliknemo na zavihek . Odpre se nam stran:

| ||||

| ||||

Zgoraj prikazano stran sestavljajo 3 deli:

- orodna vrstica z gumbom

za tiskanje obrazca I-RAČ,

za tiskanje obrazca I-RAČ, - obrazec z iskalnimi kriteriji s katerimi lahko omejimo prikaz vrstic iz knjige I-RAČ,

- ter pod iskalnimi kriteriji, kjer se nam prikažejo posamezne vrstice iz obrazca I-RAČ. Te vrstice je program med obdelavo Obračun DDV [2] avtomatsko uvrstil v obrazec I-RAČ za obdobje izbranega obračuna DDV.

Posamezne vrstice v obrazcu I-RAČ lahko iščemo po naslednjih iskalnih kriterijih:

- Številka dokumenta - vpišemo številko dokumenta, ki ga želimo poiskati,

- Tip knjižbe - izberemo tip knjižbe, po katerem želimo iskati posamezne vrstice v knjigi I-RAČ. Izbiramo lahko med:

- Avtomatske knjižbe - to so tiste knjižbe, ki jih je v knjigo na podlagi drugi dokumentov (računi,...) avtomatsko uvrstil program.

- Ročne knjižbe - to so knjižbe, ki smo jih v knjigo I-RAČ dodali sami. Običajno dodamo ročne knjižbe v primeru, ko je potrebno v obračun DDV vključiti tudi promet, ki ga ne vodimo v programu ter ni vključen v avtomatski obračun DDV-ja.

S klikom na gumb nam program omeji prikaz vrstic iz knjige I-RAČ glede na izbrane kriterije.

4.1 Popravki ter vnos dodatnih vrstic v knjigo I-RAČ

Za popravke knjige I-RAČ ter vnos dodatnih vrstic kliknemo na gumb . Prikaže se nam naslednja vnosna maska:

| ||||

| ||||

V vnosna polja vnesemo naslednje podatke:

- Kupec

Naziv in sedež Vpišemo naziv in sedež kupca, kot naj se izpiše v knjigi izdanih računov. S klikom na  lahko kupca izberemo iz šifranta partnerjev. Vnos se izpiše v stolpcu 5 obrazca I-RAČ.

lahko kupca izberemo iz šifranta partnerjev. Vnos se izpiše v stolpcu 5 obrazca I-RAČ.ID št. za DDV Vpišemo ID številko za DDV. Če smo kupca izbrali iz šifranta partnerjev, se nam ID številka izpiše avtomatsko. - Dokument

Številka Vpišemo števlko dokumenta. Če kliknemo na  , lahko izbiramo med izdanimi računi. Vnos se izpiše v stolpcu 3 obrazca I-RAČ.

, lahko izbiramo med izdanimi računi. Vnos se izpiše v stolpcu 3 obrazca I-RAČ.Dat. dokumenta Stolpec 4 obrazca I-RAČ. Dat. knjiženja Stolpec 2 obrazca I-RAČ. Stroškovno mesto Izberemo ustrezno stroškovno mesto v kolikor je potrebno. Popravek za obdobje Izberemo obdobje v katerem želimo popraviti obračun DDV (dodatna knjižba v DDV-O) Vred. z DDV Vpišemo vrednost z DDV (stolpec 7 obrazca I-RAČ). - OPROŠČEN PROMET

Opr.prom.brez prav.do odb.vst.DDV Stolpec 8 obrazca I-RAČ. Izvoz Stolpec 9 obrazca I-RAČ. Drug promet s pravico do odb. vst.DDV Stolpec 10 obrazca I-RAČ. - OBDAVČEN PROMET

- Davčnim zavezancem

Osnova(po stopnji 8,5% ) Stolpec 11 obrazca I-RAČ. DDV Stolpec 12 obrazca I-RAČ. Osnova(po stopnji 20%) Stolpec 13 obrazca I-RAČ. DDV Stolpec 14 obrazca I-RAČ. - Končnim potrošnikom

Osnova(po stopnji 8,5%) Stolpec 15 obrazca I-RAČ. DDV Stolpec 16 obrazca I-RAČ. Osnova (po stopnji 20%) Stolpec 17 obrazca I-RAČ. DDV Stolpec 18 obrazca I-RAČ. Vnos podatkov potrdimo s klikom na in knjižbo dodamo v knjigo izdanih računov.

Po dodajanju ali spreminjanju knjižb v obrazcu I-RAČ je potrebno ponovno zagnati [2] obračun DDV za obdobje zato, da se vrednosti iz knjige izdanih računov prenesejo na obrazec DDV-O [3].

5. Obrazec I-RAČ-D: Knjiga izdanih računov za dobave blaga znotraj Skupnosti in za promet blaga v drugih državah članicah

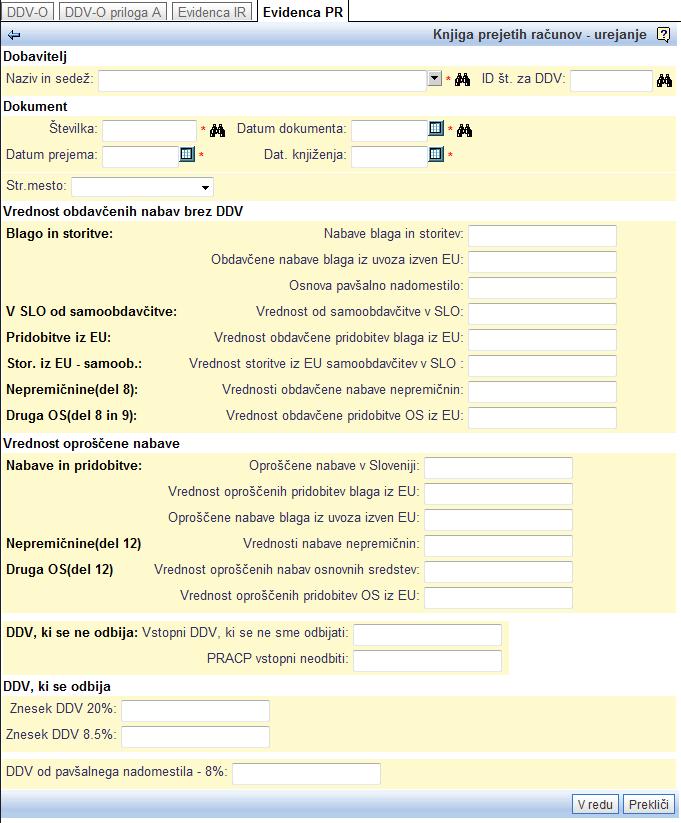

6. Evidenca PR: Knjiga prejetih računov

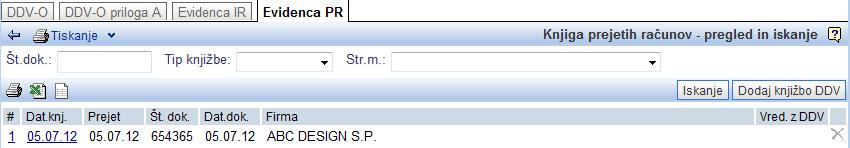

Podatki iz Knjige prejetih računov se uporabijo pri izpolnjevanju obrazca DDV-O. Ko na strani "Obračuni DDV" izberemo Evidenca PR, se nam odpre stran :

Slika 20: Knjiga prejetih računov-pregled in iskanje Račune lahko iščemo po treh iskalnih kriterijih:

- Številka dokumenta: Vpišemo številko dokumenta, ki ga želimo poiskati.

- Tip knjižbe: Vpišemo tip knjižbe, po katerem želimo iskati.

- Stroškovno mesto: Vpišemo stroškovno mesto, na katerega se nanaša iskani dokument.

S klikom na gumb pa lahko dodajamo oz. urejamo knjižbe DDV:

Slika 21: Vnosna maska za urejanje knjižb DDV v knjigi prejetih računov V vnosna polja vnesemo naslednje podatke:

- Dobavitelj

Naziv in sedež Vpišemo naziv in sedež dobavitelja, s klikom na  pa ga lahko izberemo tudi v našem šifrantu partnerjev.

pa ga lahko izberemo tudi v našem šifrantu partnerjev.ID št. za DDV Vpišemo ID številko za DDV. Če smo dobavitelja izbrali v našem šifrantu partnerjev, se nam ta številka izpiše avtomatsko. - Dokument

Številka Vpišemo števlko dokumenta. Če kliknemo na  pridemo med prejete račune in lahko izberemo račun, za katerega vnašamo knjižbo DDV.

pridemo med prejete račune in lahko izberemo račun, za katerega vnašamo knjižbo DDV.Datum dokumenta Vpišemo datum dokumenta ali pa kliknemo na  in pridemo med prejete račune, kjer lahko izberemo račun, za katerega vnašamo knjižbo DDV.

in pridemo med prejete račune, kjer lahko izberemo račun, za katerega vnašamo knjižbo DDV.Datum prejema Vpišemo datum, ko smo dokument prejeli. Če smo račun izbrali med prejetimi računi, nam program avtomatsko izpiše datum prejema. Dat. knjiženja Vpišemo datum, ko dokument knjižimo. Str.mesto Izberemo stroškovno mesto. - Vrednost obdavčenih nabav brez DDV

- Blago in storitve

Nabave blaga in storitev Obdavčene nabave blaga iz uvoza izven EU Osnova pavšalno nadomestilo - V SLO od samoobdavčitve

Vrednost od samoobdavčitve v SLO - Pridobitve iz EU

Vrednost obdavčene pridobitev blaga iz EU - Stor. iz EU - samoob.

Vrednost storitve iz EU samoobdavčitev v SLO - Nepremičnine(del 8)

Vrednosti obdavčene nabave nepremičnin - Druga OS(del 8 in 9)

Vrednost obdavčene pridobitve OS iz EU - Vrednost oproščene nabave

- Nabave in pridobitve:

Oproščene nabave v Sloveniji Vnesemo vrednost oproščene nabave v Sloveniji. Vrednost oproščenih pridobitev blaga iz EU Vnesemo vrednost oproščenih pridobitev blaga iz EU. Oproščene nabave blaga iz uvoza izven EU Vnesemo vrednost oproščene nabave blaga iz uvoza izven EU. - Nepremičnine(del 12)

Vrednosti nabave nepremičnin Če se prejeti račun nanaša na nepremičnino, v to polje vpišemo vrednost nabave nepremičnin. - Druga OS(del 12)

Vrednost oproščenih nabav osnovnih sredstev Če se prejeti račun nanaša na osnovno sredstvo, v to polje vpišemo vrednost oproščenih nabav. Vrednost oproščenih pridobitev OS iz EU Če se prejeti račun nanaša na OS pridobljene izven EU, v to polje vpišemo vrednost oproščenih pridobitev. - DDV, ki se ne odbija

Vstopni DDV, ki se ne sme odbijati V to polje vnesemo vstopni DDV, ki se ne sme odbijati. PRACP vstopni neodbiti V to polje vnesemo PRACP vstopni neodbiti del. - DDV, ki se odbija

Znesek DDV 8,5% Če se prejeti račun nanaša na tujega dobavitelja, v to polje vpišemo znesek 8,5% DDV. Znesek DDV 20% Če se prejeti račun nanaša na tujega dobavitelja, v to polje vpišemo znesek 20% DDV. - Pavšalno nadomestilo

DDV od pavšalnega nadomestila - 8% Vpišemo znesek 8%, kadar gre za pavšalno nadomestilo. Vnos vseh podatkov potrdimo s klikom na in knjižba se doda v knjigo prejetih računov.

7. Obrazec P-RAČ-P: Knjiga prejetih računov za pridobitve blaga znotraj skupnosti

8. Obrazec E-UVOZ

Obrazec E-UVOZ se trenutno izpolnjuje ročno z vpisom posameznih vrstic. Ko vnesemo vse potrebne podatke se vrnemo na prikaz obrazca DDV-O [3] in kliknemo na gumb za ponovni izračun zneskov za DDV-O s čimer se nam vrstice iz obrazca E-UVOZ prenesejo v davčni obračun.

9. Poročilo o dobavah (76.a člen) - Obrazec PD-O

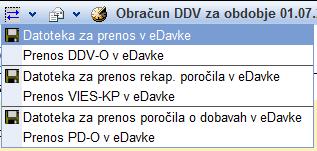

V kolikor smo v obdobju obračuna ddv obračunali tudi ddv na računih kjer gre za dobavo po obrnjeni davčni obveznosti oz. po 76.a členu, nam bo program po zaključku obračuna v meniju za tiskanje ponudil tudi možnost izpisa obrazca PD-O oz. poročila o dobavah po 76.a člen, kot kaže slika:

Slika 22: Tiskanje obrazca RP-O V kolikor imamo v brskalniku v katerem uporabljamo program nameščeno digitalno potrdilo za oddajo obrazcev na eDavke, lahko obrazec tudi oddamo neposredno iz programa. To storimo tako, da kliknemo na meni za izmenjavo podatkov in izberemo "Prenos PD-O v eDavke":

Slika 23: Prenos obrazca PD-O v eDavke

Tiskanje in oddaja obrazca sta na voljo le na enomesečnem obračunu DDV. Če smo tromesečni zavezanec, moramo narediti ločene mesečne obračune za celotni kvartal, recimo za julij, avgust in september posebej ter oddamo PD-O obrazec.

V kolikor smo že naredili tri ločene obračune ddv nam ni potrebno teh pobrisati, da bi pripravili novega tromesečnega. Program namreč omogoča, da te obračune združimo v tromesečnega. [20.5]

10. Rekapitulacijsko poročilo VIES-KP

V kolikor smo v obdobju obračuna ddv obračunali tudi ddv na računih kjer gre za dobavo blaga ali storitev za kupca znotraj EU, nam bo program po zaključku obračuna v meniju za tiskanje ponudil tudi možnost izpisa obrazca RP-O oz. rekapitulacijskega poročila, kot kaže slika:

Slika 24: Tiskanje obrazca VIES-KP V kolikor imamo v brskalniku v katerem uporabljamo program nameščeno digitalno potrdilo za oddajo obrazcev na eDavke, lahko obrazec tudi oddamo neposredno iz programa. To storimo tako, da kliknemo na meni za izmenjavo podatkov in izberemo "Prenos VIES-KP v eDavke":

Slika 25: Prenos obrazca VIES-KP v eDavke

Tiskanje in oddaja obrazca sta na voljo le na enomesečnem obračunu DDV. Če smo tromesečni zavezanec, moramo narediti ločene mesečne obračune za celotni kvartal, recimo za julij, avgust in september posebej ter oddamo VIES-KP obrazec.

V kolikor smo že naredili tri ločene obračune ddv nam ni potrebno teh pobrisati, da bi pripravili novega tromesečnega. Program namreč omogoča, da te obračune združimo v tromesečnega. [20.5]

Program omogoča tudi izpis rekapitulacijskega poročila v primeru obračuna dobave blaga za skladiščenje na odpoklic [20.4]

11. Elektronska oddaja obrazca DDV-O v eDavke

Opcija za elektronsko oddajo obrazca DDV-O v eDavke [http://edavki.durs.si] je na voljo v orodni vrstici po kliku na gumb za izmenjavo podatkov.

Slika 26: Opcija za izvoz podatkov iz obrazca DDV-O v eDavke Na voljo imamo dve možnosti:

- Download datoteke v formatu XML, ki jo shranimo na svoj računalnik ter kasneje prenesemo v eDavke z uporabo funkcije za uvoz dokumenta.

- Avtomatski prenos podatkov v eDavke preko spletnega obrazca pripravljenega v našem programu. Ta možnost je na voljo samo v primeru, ko imamo na računalniku nameščen certifikat za uporabo eDavkov (lahko tudi na kartici).

11.1 Avtomatski prenos podatkov v eDavke

Po kliku na opcijo za prenos podatkov v eDavke se nam v brskalniku odpre novo okno s sledečo vsebino:

Slika 27: Prenos podatkov iz obrazca DDV-O neposredno v eDavke Po kliku na gumb se bo brskalnik preusmeril na eDavke. Na strani eDavki [http://edavki.durs.si] se bo najprej izvedlo preverjanje vašega certifikata ter nato uvoz dokumenta. Če uvoz dokumenta uspe, se vam bo prikazala stran za urejanje dokumenta.

12. Izvoz elektronskih evidenc za DDV v formatu za DURS

PravilnikElektronskeEvidenceDDV.pdf

Velikost: 184,92 kB13. Odbitni delež

Davčni zavezanec, ki poleg obdavčenega prometa opravlja tudi oproščen promet, za katerega ni priznana pravica do odbitka vstopnega DDV, si lahko odbije le sorazmerni del DDV, ki se pripiše obdavčenim transakcijam.

Delež odbitka DDV izračuna na letnem nivoju, kot razmerje med obdavčenim in oproščenim prometom.

Odbitni delež določa Zakon o davku na dodano vrednost (Z-DDV1 65.člen) [https://zakonodaja.com/zakon/zddv-1/65-clen-odbitni-delez].

Odbitni delež v aplikaciji e-racuni.com vnašamo lahko bodisi na poslovno leto ali stroškovno mesto.

13.1 Poračun odbitnega deleža po ugotovitvi končnega deleža

Odbitni delež za tekoče leto se začasno določi na podlagi podatkov o transakcijah v preteklem letu. Nato se na podlagi ugotovljenega končnega deleža za preteklo leto popravijo odbitki, opravljeni na podlagi takega začasnega deleža.

Kako to uredimo:

- V januarju tekočega poslovnega leta bomo naredili in oddali še obračun DDV za zadnje obdobje v preteklemu poslovnemu letu (npr. december). V temu primeru je potrebno po ugotovitvi končnega deleža le tega pred zagonom obračuna DDV popraviti na (poslovnemu letu ali stroškovnemu mestu).

- Pri novemu obračunu DDV zadnjega obdobja preteklega poslovnega leta, bo tako program upošteval nov % in poopravil vse odbitke na novi % deleža.

- Nato razknjižimo prejete račune za preteklo poslovno leto, saj je v ozadju določen nov % odbitnega deleža. Te se nato ponovno poknjiži in se upošteva trenutno nastavljen odbitni delež.

- Pomembno je, da ugotovljen kočni odbitni delež vedno popravimo v mesecu, preden oddamo zadnji obračun DDV za preteklo poslovno leto, saj je to edini obračun, ki se nanaša še na poslovno leto za katerega želimo poračun.

14. Kontrola knjiženja obračuna DDV

Za lažje preverjanje pravilnosti obračuna DDV v glavni knjigi je priporočljivo konte za knjiženje obveznosti in terjatev DDV-a najprej označiti, kot saldakonte. Na ta način bomo lahko v meniju preverili odprte postavke knjižb ddv-ja po računih in obračunih DDV-a.

Ko poknjižimo obračun DDV bomo na pregledu saldakonto kartice imeli možnost izbrati način zapiranja odprtih postavk za izbrano obračunsko obdobje DDV:

- Ročno zapiranje odprtih postavk za obračunsko obdobje DDV [14.1]

- Avtomatsko zapiranje odprtih postavk za obračunsko obdobje DDV [14.2]

V meniju imamo v ta namen na voljo tudi namensko poročilo Izpis kontnih kartic za kontrolo knjiženja DDV s katerim lahko naredimo kontrolo za knjiženje DDV v določenemu obdobju preden se lotimo zapiranja odprtih postavk.

Na pregledu saldakonto kartice za izbrani konto bomo preko menija z dodatnimi možnostmi Več... lahko izbrali način zapiranja odprtih postavk DDV-ja, kot kaže slika:

Slika 28: Pregled odprtih postavk po obračunskem obdobju

Po končanem ročnem ali avtomatskem zapiranju bodo tako med odprtimi postavkami ostale le še knjižbe računov, ki še niso bili zajeti v nobenem obračunu ddv oz. računi, ki so zajeti v obračunu ddv, ki ga še nismo poknjižili.

V kolikor se določene postavke knjižb obračuna DDV ne zaprejo pa imamo na voljo tudi dodatno poročilo Kontrola knjiženja dokumentov obračuna DDV [14.4] s katerim lahko preverimo katere knjižbe program ni uspel zapreti na določenem kontu.

14.1. Ročno zapiranje odprtih postavk za obračunsko obdobje DDV

Pred zapiranjem odprtih postavke je potrebno v meniju vse konte za knjiženje DDV nastaviti kot saldokonto:

Slika 29: Nastavitve konta ddv, kot saldakonto Potem, ko smo vse potrebne konte za ddv nastavili, kot saldakonte lahko v meniju za izbrano obračunsko obdobje preverimo odprte postavke knjiženega DDV. Izberemo željeni konto in izberemo možnost Ročno zapiranje odprtih postavk za obračunsko obdobje DDV, kot kaže slika:

Slika 30: Ročno zapiranje za določeno obračunsko obdobje DDV Izberemo obračunsko obdobje za zapiranje:

Slika 31: Izbira obračunskega obdobja za DDV Po potrditvi se prikaže seznam odprih postavk, med katerimi bodo označene samo tiste odprte postavke, ki ustrezajo izbranem obračunskemu obdobju. Zapremo jih tako, da kliknemo na gumb , kot kaže slika:

Slika 32: Označene postavke, ki jih bomo zaprli V kolikor ne želimo ročno zapirati odprtih postavk lahko uporabimo tudi avtomatsko zapiranje odprtih postavk obračunskega obdobja DDV [14.2].

14.2. Avtomatsko zapiranje odprtih postavk za obračunsko obdobje DDV

Pred zagonom obdelave je potrebno v meniju vse konte za knjiženje DDV nastaviti kot saldokonto:

Potem, ko smo vse potrebne konte za ddv nastavili, kot saldakonte lahko v meniju za izbrano obračunsko obdobje preverimo odprte postavke knjiženega DDV. Izberemo željeni konto in zaženemo obdelavo za Avtomatsko zapiranje odprtih postavk za obračunsko obdobje DDV, kot kaže slika:

Slika 33: Zapiranje za določeno obračunsko obdobje DDV Izberemo obračunsko obdobje za zapiranje in poženemo obdelavo:

Slika 34: Izbira obračuna DDV Obdelavo uporabljamo za avtomatsko zapiranje odprtih računov in drugih terjatev ter obveznosti na saldakontih v določenem obračunskem obdobju DDV. Obdelava primerja odprte postavke na izbranem saldakontu in poišče medsebojna ujemanja knjižb iz obračuna DDV. Knjižbe za katere se ugotovi, da se medsebojno pokrivajo označi, kot zaprte. V kolikor se knjižba iz obračuna DDV in knjižba računa ne ujemata, se ne zapreta in je poročilo po obdelavi prazno.

Odprte postavke obračunskega obdobja DDV lahko zapremo tudi istočasno s knjiženjem obračuna DDV [14.3]

Po končani obdelavi lahko s klikom na povezavo do poročila preverimo koliko knjižb se je dejansko zaprlo:

Slika 35: Izpis avtomatskega zapiranja 14.3. Avtomatsko knjiženje in zapiranje odprtih knjižb obračuna DDV

Pri knjiženju obračuna DDV lahko hkrati tudi avtomatsko zapremo odprte knjižbe obračunskega obdobja DDV.

Pred zagonom obdelave je potrebno v meniju vse konte za knjiženje DDV nastaviti kot saldokonto:

Ta funkcionalnost je na voljo na zaključenem obračunu DDV s klikom na gumb kjer v padajočem meniju izberemo funkcijo Knjiženje z avtomatskim zapiranjem knjižb za DDV, kot kaže slika:

Slika 36: Knjiženje z avtomatskim zapiranjem knjižb za DDV V kolikor izberemo to možnost, se bo tako, kot pri navadnem knjiženju pripravila temeljnica za knjiženje obračuna DDV in po kliku na gumb se bo avtomatsko izvedla tudi obdelava za zapiranje odprtih postavk obračunskega obdobja DDV.:

Slika 37: Temeljnica za knjiženje obračuna ddv

Odprte postavke obračunskega obdobja DDV lahko zapremo tudi z obdelavo Avtomatsko zapiranje odprtih postavk [14.2] v saldakonto karticah.

Program po končani obdelavi pripravi tudi poročilo z izpisom rezultata uspešnosti avtomatskega zapiranja postavk:

Po kliku na povezavo do poročila se nam odpre izpis v obliki:

Slika 38: Poknjižen obračun DDV in zaključeno poročilo o uspešnosti zapiranja odprtih postavk obračunskega obdobja DDV

Slika 39: Poročilo o rezultatu uspešnosti zapiranja odprtih postavk obračunskega obdobja DDV Obračun DDV lahko poknjižimo tudi po običajnem postopku brez obdelave zapiranja odprtih postavk za obračunsko obdobje DDV saj lahko avtomatsko zapiranje odprtih postavk poženemo kadarkoli tudi neposredno iz knjiženega obračuna ddv s klikom na gumb , kot kaže slika:

Slika 40: Avtomatsko zapiranje odprtih postavk obračunskega obdobja DDV poženemo s klikom na gumb

Avtomatsko zapiranje je na voljo na knjiženem obračunu ddv tudi v primeru, ko program ni uspel zapreti vseh odprtih postavk obračunskega obdobja DDV ob knjiženju obračuna DDV.

14.4. Kontrola knjiženja dokumentov obračuna DDV

Poročilo je na voljo v meniju . Za izpis poročila imamo na voljo tudi določene kriterije, kot kaže slika:

Slika 41: Izberemo kriterije za zagon poročila

Poročilo lahko izpišemo za točno določen konto na katerega knjižimo obračunani DDV ali pa kar za vse konte DDV na način, da v polje za izbiro konta vpišemo samo *

Program bo pripravil poročilo, ki prikazuje zneske obračunanega in knjiženega DDV po posameznem dokumentu, ki je bil vključen v obračun DDV ter znesek obračunanega in knjiženega DDV v obračunu DDV vezanega za ta dotični dokument, vključno z zneskom razlike med prej omenjenima zneskoma:

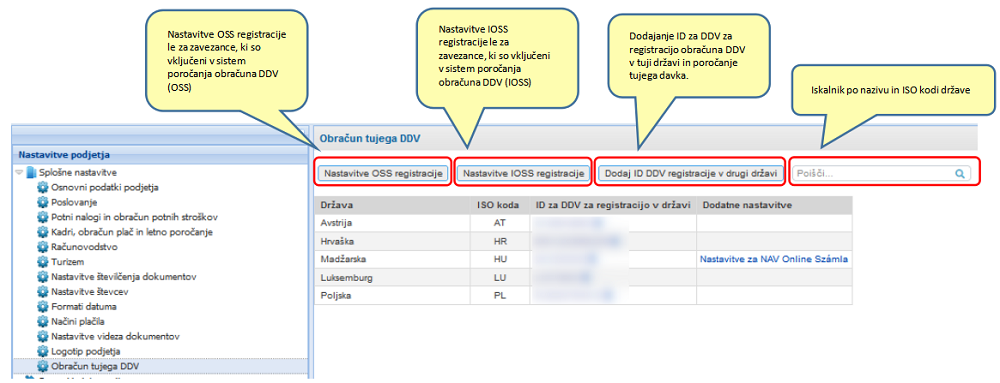

15. Obračun tujega DDV

Davčni zavezanci, identificirani za namene DDV v Sloveniji, ki opravljajo telekomunikacijske storitve, storitve oddajanja ali elektronske storitve ali prodajajo blago na daljavo v države članice EU kupcem, ki niso davčni zavezanci, morajo v programu nastaviti vse potrebno za pravilno izdajanje računov in obračun tujega ddv-ja.

V ta namen je v programu potrebno urediti naslednje nastavitve:

- prijava v sistem OSS ("vse na enem mestu") [15.2], ki je od 1.7.2021 nadomestil MOSS (mini VEM) [15.1]

- prijava v sistem IOSS ("sistem vse na enem mestu za uvoz") [15.3]

V kolikor nismo registrirani za poročanje OSS oz. IOSS, smo pa registrirani v posamezni državi članici EU, ker smo presegli prag prodaje v tej državi pa je potrebno urediti naslednje nastavitve:

- poročanje DDV v drugi državi in obračun tujega DDV [15.4]

Davčni zavezanec, ki se namerava vključiti v posebno ureditev OSS, bo moral to ureditev uporabljati za vse dobave blaga na daljavo in opravljene storitve končnim potrošnikom v drugih državah članicah. To pa ne velja, če zavezanec zapade ravno v eno izmed izjem, kjer je še vedno dolžan poročati obračun tujega DDV v kateri izmed držav članic EU.

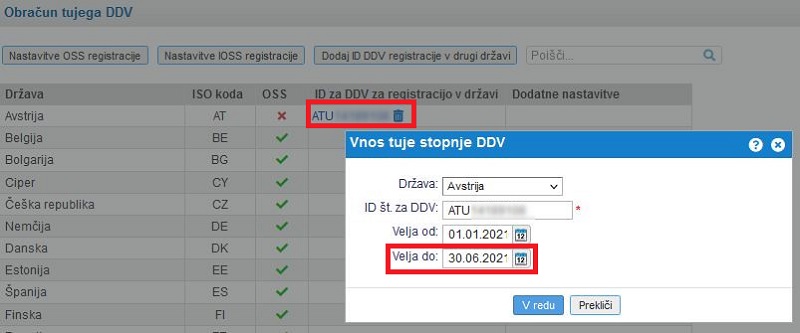

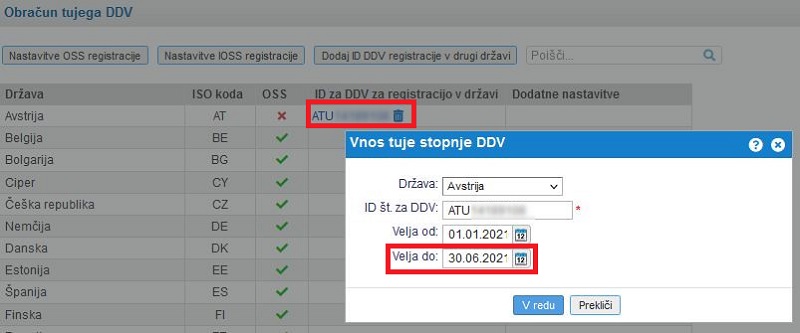

Davčni zavezanec, ki bo želel uporabljati posebno ureditev OSS (in ne zapade v eno izmed izjem), se bo moral v drugih državah članicah odregistrirati, če se je identificiral samo zaradi preseženega limita od dobav blaga na daljavo. Odregistrirati ne pomeni, da se tuja ID za DDV pobriše iz šifranta registracij za tuji davek ampak se na vneseni registraciji za tuji ddv vpiše datum veljavnosti do dneva pred aktiviranjem registracije za OSS oz. IOSS.

V primeru, da ste se odregistrirali za poročanje obračuna DDV v drugih državah članicah in ste na svojih dokumentih navajali ID za DDV pridobljen v drugi državi članici, je potrebno ob prijavi v sistem OSS in/ali IOSS urediti tudi to spremembo. Obračun tujega ddv se namreč v sistemu OSS in IOSS poroča pod slovensko ID za DDV in ne več tujo.Vse nastavitve za pravilno izdajanje računov in poročanje o obračunanem tujem ddv-ju so na voljo v meniju , kot kaže slika:

Slika 42: Nastavitve za obračun tujega DDV

V kolikor poslujemo s tujino na daljavo in imamo spletno trgovino povezano s programom preko Avtomatske sinhronizacije s spletnimi trgovinami je potrebno v nastavitvah trgovine nastaviti pravilne vrste prodaje po posameznih državah za čim bolj avtomatizirano izdajanje računov iz naročil kupca uvoženih iz spletne trgovine.

Za lažje razumevanje in pravilne nastavitve smo pripravili tudi stran z najbolj pogostimi praktičnimi primeri izbire pravilne vrste prodaje na dokumentih za poročanje v sistemu OSS [15.2.6] in najbolj pogostimi praktičnimi primeri izbire pravilne vrste prodaje na dokumentih za poročanje v sistemu IOSS

15.1. Obračun DDV (MOSS)

Davčni zavezanci, identificirani za namene DDV v Sloveniji, ki opravljajo telekomunikacijske storitve, storitve oddajanja ali elektronske storitve osebam, ki niso davčni zavezanci, lahko za te storitve, ki jih opravijo v drugi državi članici, uporabijo posebno ureditev - obračun DDV (MOSS)

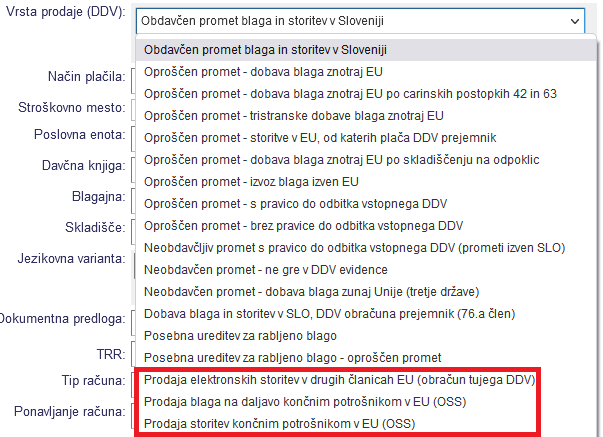

V obračun DDV (MOSS) bodo zajeti vsi izdani računi, na katerih smo izbrali vrsto prodaje "Prodaja elektronskih storitev v drugih članicah EU (Obračun tujega DDV)":

Slika 43: Izbira vrste prodaje na računu

Ta vrsta prodaje in posledično tudi obračun DDV (MOSS) je na voljo v programu le uporabnikom, ki imajo aktiviran modul za obračun tujega davka na izdanih računih. Za aktivacijo modula kontaktirajte našo uporabniško podporo.

Do tega modula dostopamo preko menija , kjer se nam odpre stran za pregled in iskanje vseh že izdelanih obračunov, kot kaže spodnja slika:

Slika 44: Pregled obračunov Neposredno na tem seznamu obračunov tudi zaženemo izdelavo novega obračuna s klikom na gumb , ki ga najdemo skrajno desno nad seznamom prikazanih obračunov.

Po kliku na gumb za izdelavo novega obračuna se nam odpre stran kjer izberemo kriterije za zagon obračuna in obračun zaženemo:

Slika 45: Izberemo poslovno leto in obdobje za katerega želimo pripraviti obračun Po končani obdelavi nam program pripravi obračun v katerem imamo potem možnost pregleda knjižb zajetih v obračun [15.1.1].

15.1.1. Pregled knjižb zajetih v obračunu DDV (MOSS)

Ko se zaključi izdelava obračuna, se nam bodo v obračunu pojavile knjižbe izdanih računov, ki so bile zajete v obračun:

Slika 46: Pregled knjižb v obračunu S klikom na številko posameznega dokumenta (knjižbe) dobimo vpogled v podatke o sami knjižbi:

Slika 47: Pregled podatkov o knjižbi Na predogledu posamezne knjižbe lahko kliknemo na številko dokumenta (na zgonji sliki modro obarvana) in bo program odprl oz. prikazal dotični izdani račun.

V kolikor ima davčni zavezanec poleg stalne poslovne enote v Sloveniji eno ali več drugih poslovnih enot, iz katerih opravlja storitve in takšne račune izdaja v drugih programih, želi pa jih poročati na istem obrazcu, mora v tem obračunu navesti še za vsako državo članico, v kateri ima poslovno enoto, skupno vrednost opravljenih telekomunikacijskih storitev, storitev oddajanja ali elektronskih storitev po posebni ureditvi ter identifikacijsko številko za DDV ali davčno sklicno številko te poslovne enote, razčlenjeno po državah članicah potrošnje.

Navodila za ročni vnos so na voljo tukaj [15.1.2].

15.1.2. Ročni vnos knjižb v obračun DDV (MOSS)

V sam obračun lahko tudi ročno dodamo knjižbe. Nad seznamom prikazanih knjižb v obračunu imamo v ta namen desno zgoraj na voljo gumb [button:Dodaj knjižbo]] s katerim lahko dodamo knjižbo neposredno v obračun.Po kliku na ta gumb se nam odpre maska za izbiro države kupca kateremu smo izdali račun za opravljeno storitev:

Slika 48: Izbira države za katero vnašamo knjižbo Po izbiri države kupca se odpre maska za vnos podatkov o sami knjižbi:

Slika 49: Vnos podatkov o knjižbi Če imamo, kot davčni zavezanec poleg stalne poslovne enote v Sloveniji eno ali več drugih poslovnih enot, iz katerih opravljamo tovrstne storitve in takšne račune izdajamo v drugih programih, želeli pa bi jih poročati na istem obrazcu, moramo v tem obračunu navesti še za vsako državo članico, v kateri imamo poslovno enoto, skupno vrednost opravljenih telekomunikacijskih storitev, storitev oddajanja ali elektronskih storitev po posebni ureditvi ter identifikacijsko številko za DDV ali davčno sklicno številko te poslovne enote, razčlenjeno po državah članicah potrošnje. To lahko storimo na način, da pri vnosu podatkov o knjižbi izberemo vrsto dobave Dobave, opravljene iz PE v drugih državah članicah, kot kaže spodnja slika:

Slika 50: Vnos podatkov PE v drugi državi članici Ko smo knjižbo vnesli se bo ta pojavila na seznamu knjižb v obračunu, skrajno desno pa bo na voljo tudi ikona za brisanje te knjižbe:

Slika 51: Ročna knjižba v obračunu ddv

Iz obračuna je mogoče pobrisati le ročno dodane knjižbe!

15.1.3. Korektivni obračun

V kolikor smo spreminjali vrednost dobave v preteklem obdobju, npr., če smo izdali kak dobropis ali storno račun za opravljene telekomunikacijske storitve, storitve oddajanja ali elektronske storitve, je potrebno zagnati in oddati korektivni obračun DDV (MOSS) za to obdobje poročanja.

To pomeni, da poiščemo že zaključen obračun za obdobje v katerem smo naredili popravek vrednosti dobav in na obračunu na vrhu v orodni vrstici kliknemo na meni z dodatnimi možnostmi ter izberemo možnost zagona korektivnega obračuna, kot kaže slika:

Slika 52: Zagon korektivnega obračuna DDV (MOSS) Program bo naredil novi obračun za to isto obdobje in ga označil, kot korektivnega, kar se potem tudi vidi na seznamu obračunov v stolpcu "Vrsta obračuna":

Slika 53: Seznam obračunov Korektivni obračun lahko prav tako izpišemo [15.1.4] in izvozimo iz programa v datoteko XML [15.1.5] na enak način, kot navadni obračun.

15.1.4. Izpis evidenc obračuna DDV (MOSS)

V samem obračunu lahko tudi izpišemo različne evidence, kot so:

- obrazec DDV MOSS (Posebna ureditev Unije)

- obrazec DDV MOSS (Posebna ureditev Unije) - vključno s popravki

- evidenca obračuna DDV (MOSS)

Vsi ti izpisi so na voljo preko menija , kot kaže slika:

Slika 54: V meniju za tiskanje najdemo tako izpis obrazca DDV (MOSS), kot tudi evidenco zajetih izdanih računov Obrazec DDV MOSS (Posebna ureditev Unije):

Slika 55: Obrazec DDV (MOSS) V kolikor smo v obdobju, ki smo ga že poročali, izdali kak dobropis ali storno račun, lahko izpišemo tudi Obrazec DDV MOSS (Posebna ureditev Unije) - vključno s popravki:

Slika 56: Obrazec DDV (MOSS) - vključno s popravki

Če smo obračun za določeno obdobje že oddali je potrebno v primeru popravkov izdelati še korektivni obračun in oddati tudi tega [15.1.3]

Evidenca DDV MOSS izpiše vse v obračun zajete izdane račune:

Slika 57: Evidenca v obračun zajetih izdanih računov 15.1.5. Izvoz datoteke XML za uvoz v portal eDavki

Ko smo obračun DDV (MOSS) izdelali, preverili in zaključili, nam program ponudi možnost izvoza datoteke XML, ki si jo shranimo na računalnik in jo lahko potem tudi uvozimo v eDavke. Izvoz datoteke je na voljo preko menija za izmenjavo podatkov v orodni vrstici v samem obračunu:

Slika 58: Izvoz obračuna v datoteko XML za uvoz v eDavke V kolikor smo obračun popravljali oz. smo za že poročano obdobje naredili korektivni obračun, nam program v meniju za izmenjavo podatkov ponudi tudi možnost izvoza datoteke XML vključno s popravki:

Slika 59: Izvoz obračuna v datoteko XML za uvoz v eDavke vključno s popravki 15.2. Obračun DDV v EU sistemu OSS

Za poenostavitev obveznosti poslovnih subjektov, ki delujejo v državah članicah, kjer nimajo sedeža, je vzpostavljena elektronska ureditev »vse na enem mestu« oz. VEM ali OSS. Gre za identifikacijo in predložitev posebnega obračuna DDV, ki ga bodo poročali davčni zavezanci s sedežem v EU in tisti, ki nimajo sedeža v EU pa opravljajo čezmejne storitve in dobave blaga, za katere je kraj obdavčitve v namembni državi članici.

Za unijsko ureditev se lahko registrirajo davčni zavezanci, ki:

- opravljajo čezmejne storitve za osebe, ki niso davčni zavezanci, v državi članici, v kateri navedeni davčni zavezanec nima sedeža,

- opravljajo prodajo blaga na daljavo znotraj Skupnosti;

- kot domnevni dobavitelj opravljajo prodajo blaga na daljavo znotraj Skupnosti,

Dosedanjo opcijsko ureditev mini VEM (MOSS) je tako nadomestila opcijska ureditev VEM (OSS).

Za pravilen obračun tujega DDV (OSS) je v programu na voljo naslednje:

- urejanje oz. aktivacija registracije za OSS [15.2.1]

- izstavljanje računov z izbiro ustrezne vrste prodaje [15.2.2]

- avtomatsko zajemanje knjižb v obračun tujega DDV (OSS) [15.2.3] in možnost dodajanja ročnih vnosov [15.2.4]

- izpisi in poročanje za namen OSS [15.2.5]

V obračun OSS bodo zajeti vsi izdani računi, na katerih smo izbrali eno od naslednjih vrst prodaje [15.2.2]:

- Prodaja elektronskih storitev v drugih članicah EU (Obračun tujega DDV)

- Prodaja blaga na daljavo končnim potrošnikom v EU (OSS)

- Prodaja storitev končnim potrošnikom v EU (OSS)

- Prodaja blaga na daljavo končnim potrošnikom v SLO (OSS)

Slika 60: Izbira vrste prodaje na računu za poročanje v sistem OSS

Zgoraj naštete vrste prodaje in posledično tudi obračun tujega DDV v sistemu OSS je na voljo v programu le uporabnikom, ki imajo aktiviran modul MULTI VAT za obračun tujega davka na izdanih računih. Za aktivacijo modula kontaktirajte našo uporabniško podporo.

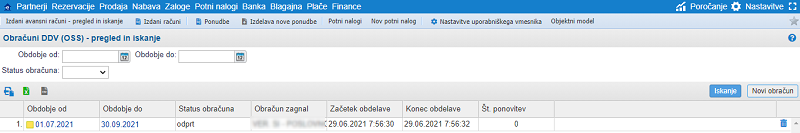

Do samega obračuna dostopamo preko menija , kjer se nam odpre stran za pregled in iskanje vseh že izdelanih obračunov, kot kaže spodnja slika:

Slika 61: Pregled obračunov za poročanje v sistem OSS Neposredno na tem seznamu obračunov tudi zaženemo izdelavo novega obračuna s klikom na gumb , ki ga najdemo skrajno desno nad seznamom prikazanih obračunov.

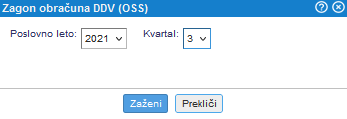

Po kliku na gumb za izdelavo novega obračuna se nam odpre stran kjer izberemo kriterije za zagon obračuna in obračun zaženemo:

Slika 62: Izberemo poslovno leto in kvartal za katerega želimo pripraviti obračun

Obračun DDV (OSS) se poroča kvartalno in sicer od 1.7.2021 naprej. Pred tem datumom to ni mogoče in nas program na to tudi opozori.

Po končani obdelavi nam program pripravi obračun v katerem imamo možnost izpisov in prenosa na eDavke [15.2.5].

V kolikor poslujemo s tujino na daljavo in imamo spletno trgovino povezano s programom preko Avtomatske sinhronizacije s spletnimi trgovinami je potrebno v nastavitvah trgovine nastaviti pravilne vrste prodaje po posameznih državah za čim bolj avtomatizirano izdajanje računov iz naročil kupca uvoženih iz spletne trgovine.

15.2.1. Potrebne začetne nastavitve za poročanje v obračun DDV v sistem OSS

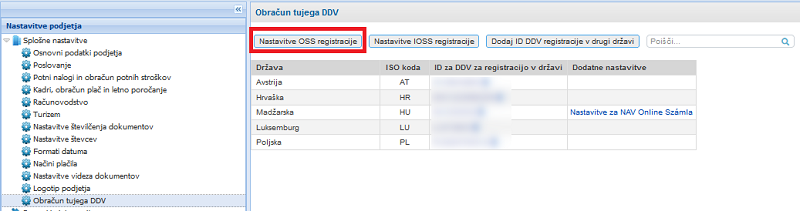

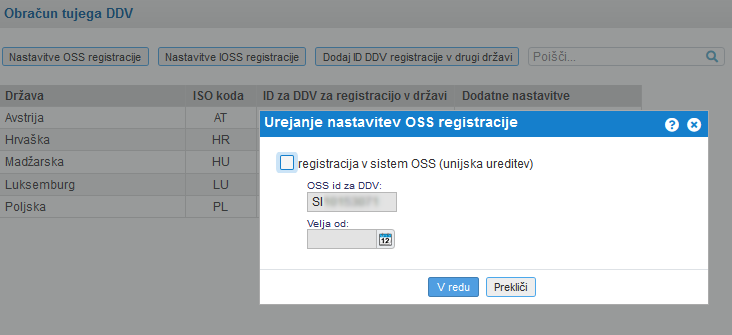

V primeru, da želimo aktivirati poročanje v sistem OSS [15.2] je potrebno aktivirati OSS v meniju :

Slika 63: Nastavitve OSS registracije S klikom na gumb se nam odpre okno z naslednjimi nastavitvami:

Slika 64: Nastavitve OSS registracije veljavnost Obkljukamo poročanje za OSS in vpišemo datum veljavnosti od katerega želimo poročati. Tako imamo pripravljene nastavitve za izstavitev izdanih računov za sistem OSS in kasneje obračun DDV v EU sistem OSS.

15.2.2. Izstavljanje računov, ki bodo zajeti v sistem OSS

Izdani račun, se bo zajel v obračun DDV v EU sistem OSS [15.2] le v primeru, da bo izbrana pravilna vrsta prodaje na izdanemu računu.

Vrste prodaje za OSS so prikazane na spodnji sliki:

15.2.2.1 Katero vrsto prodajo izbiramo in kako se poroča

Na voljo imamo naslednjo izbire za poročanje v obračun DDV (OSS):

Prodaja elektronskih storitev v drugih članicah EU (Obračun tujega DDV) Vrsto prodaje izberemo za dobavo elektronskih storitev končnemu potrošniku v države članice Unije, kjer se bo obračunaval DDV po stopnji države članice. V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. Prodaja blaga na daljavo končnim potrošnikom v EU (OSS) Vrsto prodaje izberemo za prodajo blaga končnim potrošnikom v države članice Unije, kjer se bo obračunaval DDV po stopnji države članice. V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. Prodaja storitev končnim potrošnikom v EU (OSS) Vrsto prodaje izberemo za prodajo storitev končnim potrošnikom v države članice Unije, kjer se bo obračunaval DDV po stopnji države članice. V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. 15.2.3. Pregled knjižb zajetih v obračunu DDV v EU sistem OSS

Ko se zaključi izdelava obračuna, katero zaženemo s klikom na gumb :

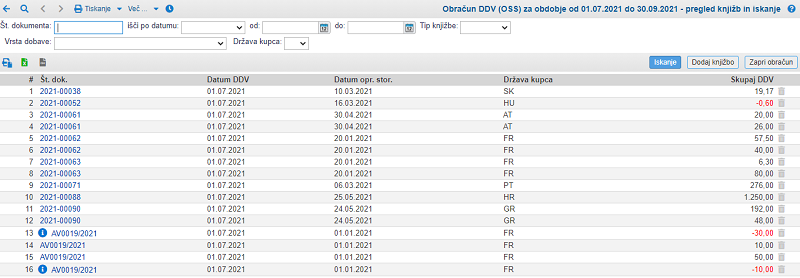

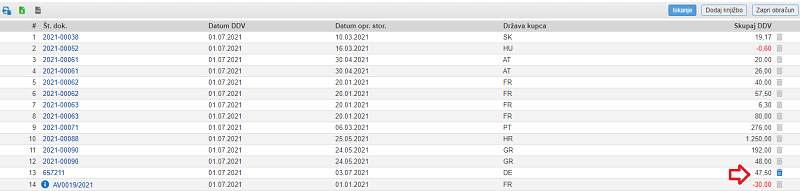

Se nam bodo v obračunu pojavile knjižbe izdanih računov, ki so bile zajete v obračun:

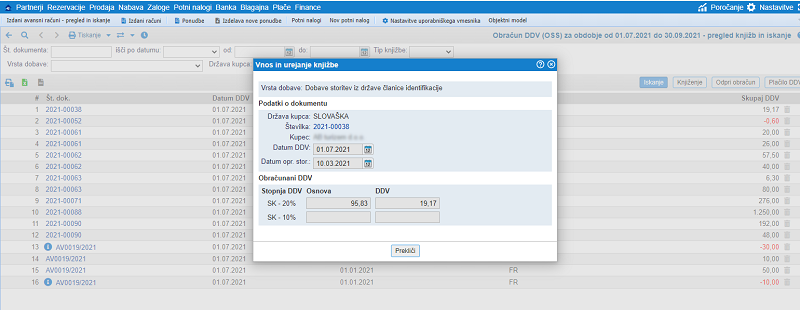

Slika 65: Pregled knjižb v obračunu S klikom na številko posameznega dokumenta (knjižbe) dobimo vpogled v podatke o sami knjižbi:

Slika 66: Pregled podatkov o knjižbi Na predogledu posamezne knjižbe lahko kliknemo na številko dokumenta (na zgonji sliki modro obarvana) in bo program odprl oz. prikazal dotični izdani račun.

Navodila za ročni vnos so na voljo tukaj [15.2.4].

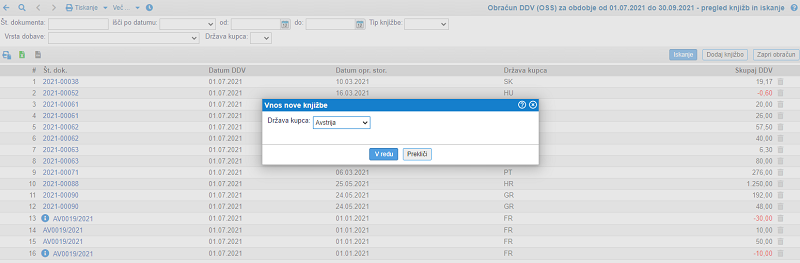

15.2.4. Ročni vnos knjižb v obračun DDV v EU sistem OSS

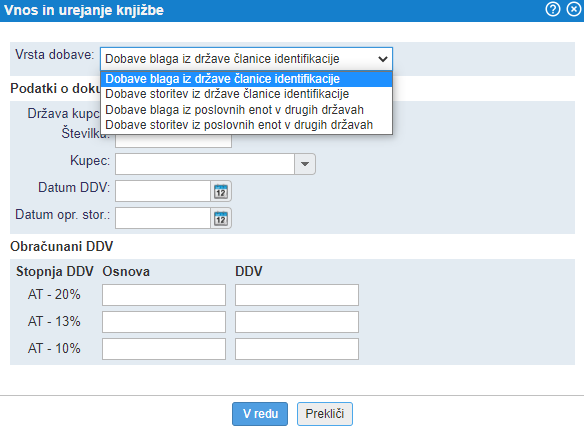

V sam obračun lahko tudi ročno dodamo knjižbe. Nad seznamom prikazanih knjižb v obračunu imamo v ta namen desno zgoraj na voljo gumb s katerim lahko dodamo knjižbo neposredno v obračun. Po kliku na ta gumb se nam odpre maska za izbiro države kupca kateremu smo izdali račun za opravljeno storitev/blago:

Slika 67: Izbira države kupca za katero vnašamo knjižbo Po izbiri države kupca se odpre maska za vnos podatkov o sami knjižbi:

Slika 68: Vnos podatkov o knjižbi Ko smo knjižbo vnesli se bo ta pojavila na seznamu knjižb v obračunu, skrajno desno pa bo na voljo tudi ikona za brisanje te knjižbe:

Slika 69: Ročna knjižba v obračunu ddv (OSS)

Iz obračuna je mogoče pobrisati le ročno dodane knjižbe!

15.2.5. Izpis in poročanje na eDavki obračun DDV (OSS)

V samem obračunu DDV (OSS) lahko lagko izpišeno preko menija naslednja izpisa:

- Izpis obrazca DDV v EU sistemu OSS - v formatu *.pdf

- Evidenca obračuna DDV (OSS) - v formatu *.doc, *.rtf ali *.pdf

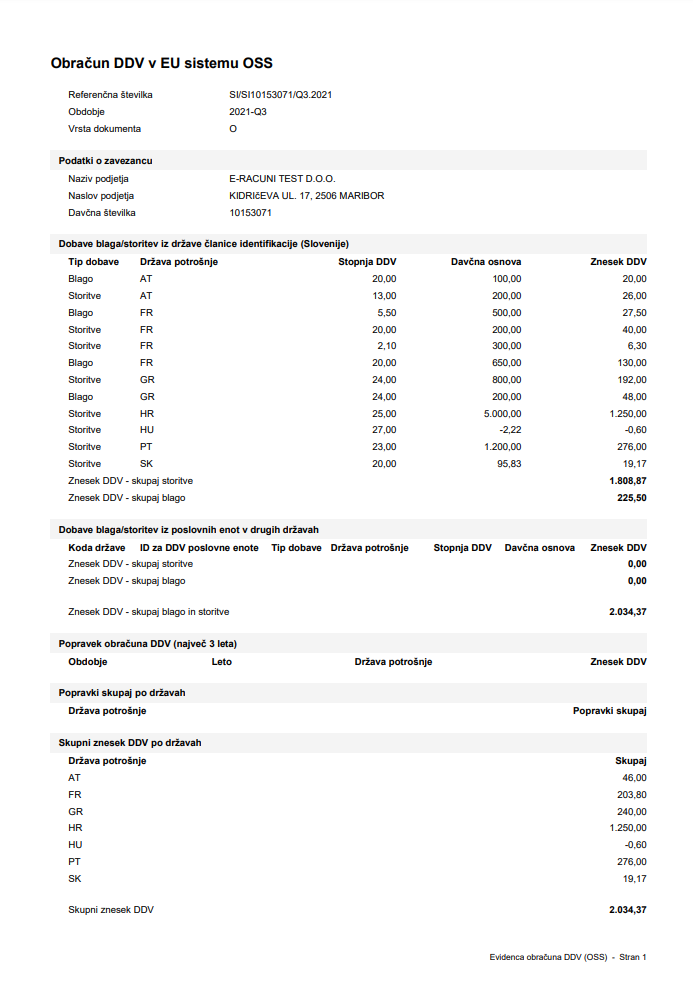

15.2.5.1 Izpis obrazca DDV v EU sistemu OSS

Obrazec nosi podatke o referenčni številki, obdobju, podatkih zavezanca (naše podjetje) ter knjižbah - dokumentih, ki so bili zajeti v določeno trimesečje za katerega izpisujemo podatke.

Primer obrazca izpisanega obrazca:

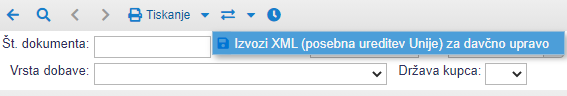

Slika 70: PDF izpis Izpis obrazca DDV v EU sistemu OSS Posebni obračun bo treba predložiti do konca meseca po poteku obračunskega obdobja (po poteku trimesečja), na katero se obračun nanaša, in sicer v elektronski obliki prek portala eDavki, z obrazcem »Obračun DDV v EU sistem OSS«. V spletni aplikaciji e-racuni.com lahko izvažamo datoteko *.XML, katero se nato uvaža na portalu eDavki. Izvoz najdemo v meniju označen s simbolom

, kakor prikazuje slika spodaj:

, kakor prikazuje slika spodaj:

Slika 71: Izvoz datoteke *.XML 15.2.5.2 Evidenca obračuna DDV (OSS)

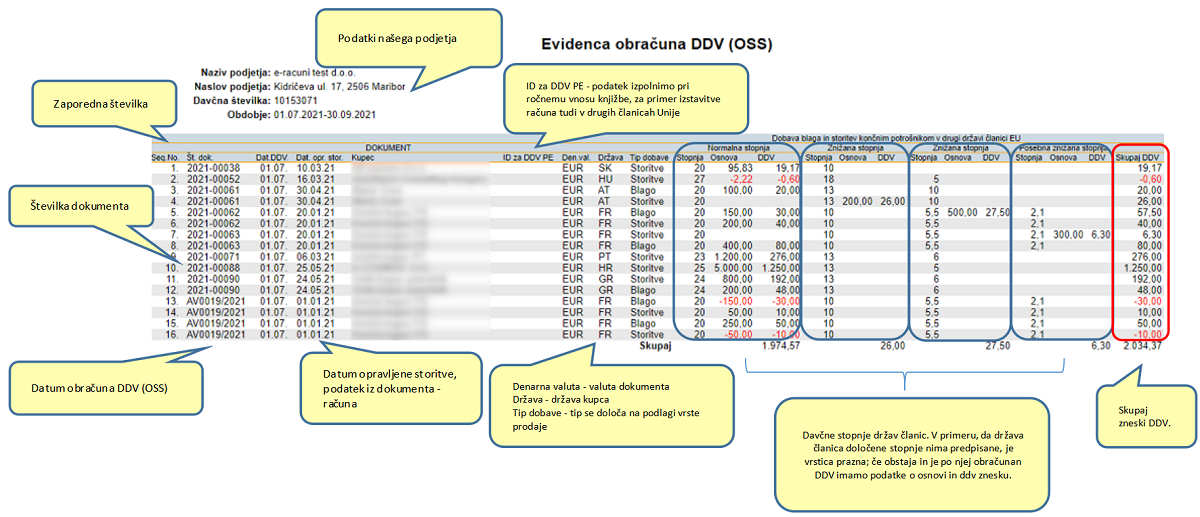

Evidenca obračun DDV (OSS) nam prikaže seznam vseh zajetih dokumentov, njihove osnove, stopnje DDV in pa zneski DDV, ki bodo poročani v sistem OSS v danemu obdobju. Primer izpisa takšne evidence prikazujemo spodaj:

Slika 72: Evidenca obračuna DDV (OSS) 15.2.6. Splošni primeri uporabe različnih vrst prodaje za poročanje OSS

Za lažje razumevanje in pravilno izbiro vrste prodaje za poročanje v sistemu OSS na izdanih dokumentih, smo pripravili nekaj najbolj pogostih primerov uporabe teh vrst prodaje v praksi. Primeri so opisani v nadaljevanju.

Spodnji primeri so namenjeni izključno uporabnikom oz. podjetjem, ki so registrirani v sistemu OSS!

Takšni račun bodo poročani v obračunu DDV v EU sistemu OSS in ne bodo poročani v obračunu domačega DDV!

Primer 1 - Prodaja elektronskih oz. katerih koli storitev končnemu potrošniku iz druge države članice EU

V kolikor moramo končnemu potrošniku iz druge države članice EU (npr. Nemčija) izstaviti račun za opravljeno elektronsko storitev (telekomunikacije, internetne storitve, ... ), bomo na računu izbrali vrsto prodaje "Prodaja storitev končnim potrošnikom v EU (OSS)" in državo obdavčitve, kot kaže slika:

Slika 73: Vrsta prodaje v primeru obračuna elektronskih ali katerih drugih storitev končnemu potrošniku v Nemčiji

V kolikor bi morali izstaviti račun zavezancu za ddv iz druge države članice EU za enako opravljeno storitev pa bi izbrali vrsto prodaje "Oproščen promet - storitve v EU, od katerih plača DDV prejemnik"

Tak račun bi potem bil poročan v obračunu slovenskega DDV!

Primer 2 - Prodaja blaga končnemu potrošniku iz druge države članice EU

V kolikor moramo končnemu potrošniku iz druge države članice EU (npr. Nemčija) izstaviti račun za blago dobavljeno na daljavo (e-trgovina,...), bomo na računu izbrali vrsto prodaje "Prodaja blaga na daljavo končnim potrošnikom v EU (OSS)" in državo obdavčitve, kot kaže slika:

Slika 74: Vrsta prodaje v primeru obračuna dobave blaga končnemu potrošniku v Nemčiji

V kolikor bi morali izstaviti račun zavezancu za ddv iz druge države članice EU za enako opravljeno dobavo blaga pa bi izbrali vrsto prodaje "Oproščen promet - dobava blaga znotraj EU"

Tak račun bi potem bil poročan v obračunu slovenskega DDV!

15.3. Obračun DDV v EU sistemu IOSS

Za poenostavitev obveznosti poslovnih subjektov, ki delujejo v državah članicah, kjer nimajo sedeža, bo vzpostavljena elektronska ureditev »uvoz vse na enem mestu«, med drugim tudi za VEM (IOSS), in sicer za identifikacijo in predložitev posebnega obračuna DDV. Oprostitev plačila DDV pri uvozu majhnih pošiljk do 22 EUR bo odpravljena. Za prodajo na daljavo iz tretjih držav bo uvedena nova posebna ureditev za uvoženo blago z vrednostjo do 150 EUR. Če se ta sistem ne uporabi, pa bodo veljali ukrepi za poenostavitev v zvezi s prodajo uvoženega blaga na daljavo (posebna ureditev).

Za uvozno ureditev se lahko registrira vsak davčni zavezanec s sedežem v EU, ki opravlja prodajo na daljavo s tretjega ozemlja ali iz tretje države uvoženega blaga (mogoče preko posrednika) v pošiljkah v vrednosti največ 150 EUR!

Za sistem IOSS pridobi davčni zavezanec posebno identifikacijsko številko DDV v formatu IMxxxyyyyyyz, kjer

xxx predstavlja ISO kodo države yyyyyy predstavlja šest mestno številko, ki jo dodeli država članica identifikacije za namene poročanja z predstavlja kontrolno številko DDV obveznost nastane v trenutku dobave v državi članici potrošnje in po stopnji te države, mesečni obračun DVV (IOSS) poročamo v državi članici identifikacije. Ta članica nakaže DDV vsaki državi članici potrošnje najkasneje 20 dni po koncu meseca, v kateremu je prejeto plačilo.

Obračun DDV (IOSS) aktiviramo na naslednji način:

- urejanje nastavitev na nivoju podjetja (aktivacija) [15.3.1]

- izstavljanje računov s pravilno vrsto prodaje [15.3.2]

- zajem knjižb v obračun DDV (IOSS) [15.3.3] in dodajanje ročnih vnosov [15.3.4]

- izpisi in poročanje [15.3.5]

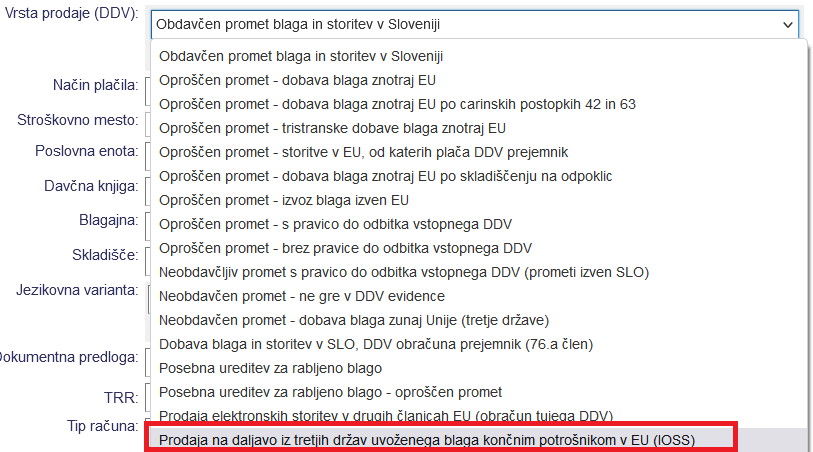

V obračun IOSS bodo zajeti vsi izdani računi, na katerih smo izbrali posebno vrsto prodaje [15.2.2]:

- Prodaja na daljavo iz tretjih držav uvoženega blaga končnim potrošnikom v EU (IOSS)

Slika 75: Izbira vrste prodaje na računu za poročanje v sistem IOSS

Zgoraj našteta vrsta prodaje in posledično tudi obračun DDV v EU sistem IOSS je na voljo v programu le uporabnikom, ki imajo aktiviran modul MULTI VAT za obračun tujega davka na izdanih računih. Za aktivacijo modula kontaktirajte našo uporabniško podporo.

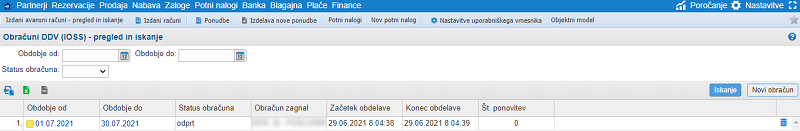

Do tega modula dostopamo preko menija , kjer se nam odpre stran za pregled in iskanje vseh že izdelanih obračunov [15.3.3], kot kaže spodnja slika:

Slika 76: Pregled obračunov za poročanje v sistem IOSS Neposredno na tem seznamu obračunov tudi zaženemo izdelavo novega obračuna s klikom na gumb , ki ga najdemo skrajno desno nad seznamom prikazanih obračunov.

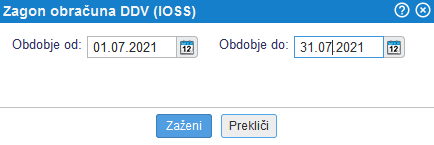

Po kliku na gumb za izdelavo novega obračuna se nam odpre stran kjer izberemo kriterije za zagon obračuna in obračun zaženemo:

Slika 77: Izberemo poslovno leto in mesec za katerega želimo pripraviti obračun

Obračun DDV (IOSS) zaganjamo mesečno od 1.7.2021 naprej, pred tem to ni mogoče in dobimo opozorilo, da obdobje ni veljavno.

Po končani obdelavi nam program pripravi obračun v katerem imamo potem možnost izpisov in prenosa na eDavke [15.3.5].

V kolikor poslujemo s tujino na daljavo in imamo spletno trgovino povezano s programom preko Avtomatske sinhronizacije s spletnimi trgovinami je potrebno v nastavitvah trgovine nastaviti pravilne vrste prodaje po posameznih državah za čim bolj avtomatizirano izdajanje računov iz naročil kupca uvoženih iz spletne trgovine.

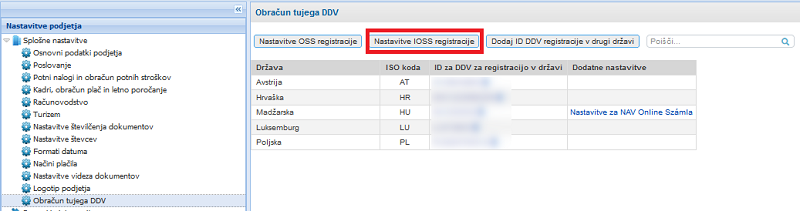

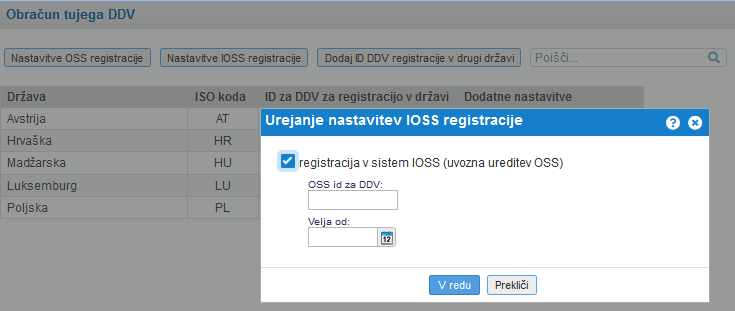

15.3.1. Potrebne začetne nastavitve za poročanje v obračun DDV v sistem OSS

V primeru, da želimo aktivirati poročanje v sistem IOSS [15.3] je potrebno aktivirati IOSS v meniju :

Slika 78: Nastavitve IOSS registracije S klikom na gumb se nam odpre okno z naslednjimi nastavitvami:

Slika 79: Nastavitve IOSS registracije veljavnost Obkljukamo poročanje za IOSS in vpišemo posebno identifikacijsko številko DDV formata IN datum veljavnosti od katerega želimo poročati. Tako imamo pripravljene nastavitve za izstavitev izdanih računov za sistem IOSS in kasneje obračun DDV (IOSS).

15.3.2. Izstavljanje računov, ki bodo zajeti v sistem IOSS

Izdani račun, se bo zajel v obračun DDV (IOSS) [15.3] le v primeru, da bo izbrana pravilna vrsta prodaje na izdanemu računu.

Vrste prodaje za IOSS so prikazane na spodnji sliki:

15.3.2.1 Katero vrsto prodajo izbiramo in kako se poroča

Na voljo imamo naslednjo izbire za poročanje v obračun DDV (OSS):

Prodaja na daljavo iz tretjih držav uvoženega blaga končnim potrošnikom v EU (IOSS) Vrsto prodaje izberemo za prodajo blaga na daljavo iz tretjih držav uvoženega blaga z vrednostjo do 150 EUR oziroma t. i. “sistem vse na enem mestu za uvoz” (sistem VEM za uvoz). Obračunamo DDV po stopnji države članice končnega potrošnika (prejemnika blaga).V tej državi članici nimamo aktivne ddv številke registracije za obračun tujega DDV. 15.3.3. Pregled knjižb zajetih v obračunu DDV (IOSS)

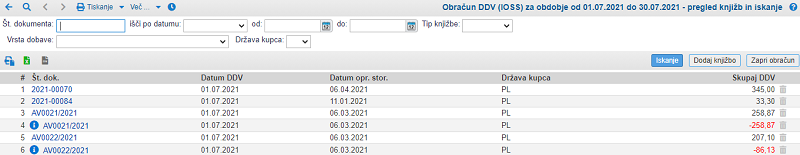

Ko se zaključi izdelava obračuna, se nam bodo v obračunu pojavile knjižbe izdanih računov, ki so bile zajete v obračun:

Slika 80: Pregled knjižb v obračunu S klikom na številko posameznega dokumenta (knjižbe) dobimo vpogled v podatke o sami knjižbi:

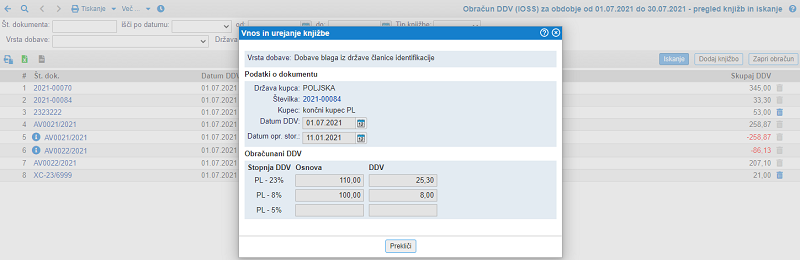

Slika 81: Pregled podatkov o knjižbi Na predogledu posamezne knjižbe lahko kliknemo na številko dokumenta (na zgonji sliki modro obarvana) in bo program odprl oz. prikazal dotični izdani račun.

Navodila za ročni vnos so na voljo tukaj [15.3.4].

15.3.4. Ročni vnos knjižb v obračun DDV v EU sistem IOSS

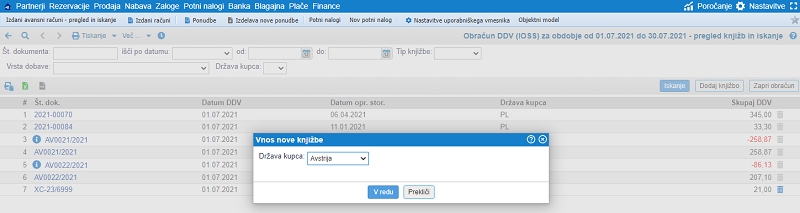

V sam obračun lahko tudi ročno dodamo knjižbe. Nad seznamom prikazanih knjižb v obračunu imamo v ta namen desno zgoraj na voljo gumb s katerim lahko dodamo knjižbo neposredno v obračun. Po kliku na ta gumb se nam odpre maska za izbiro države kupca kateremu smo izdali račun za opravljeno storitev/blago:

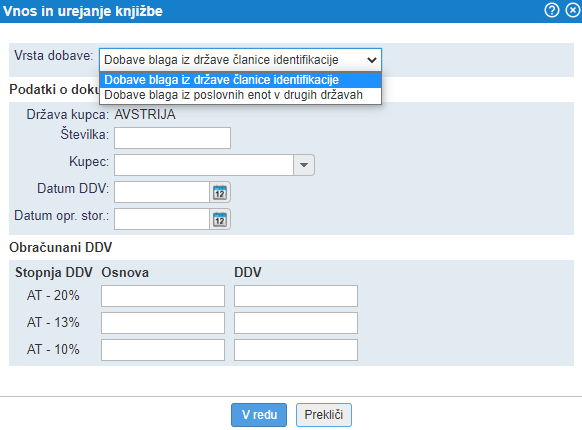

Slika 82: Izbira države kupca za katero vnašamo knjižbo Po izbiri države kupca se odpre maska za vnos podatkov o sami knjižbi:

Slika 83: Vnos podatkov o knjižbi Ko smo knjižbo vnesli se bo ta pojavila na seznamu knjižb v obračunu, skrajno desno pa bo na voljo tudi ikona za brisanje te knjižbe:

Slika 84: Ročna knjižba v obračunu DDV (IOSS)

Iz obračuna je mogoče pobrisati le ročno dodane knjižbe!

15.3.5. Izpis in poročanje na eDavki obračun DDV (IOSS)

V samem obračunu DDV (IOSS) lahko izpišeno preko menija naslednji izpis:

- Evidenca obračuna DDV (IOSS) - v formatu *.doc, *.rtf ali *.pdf

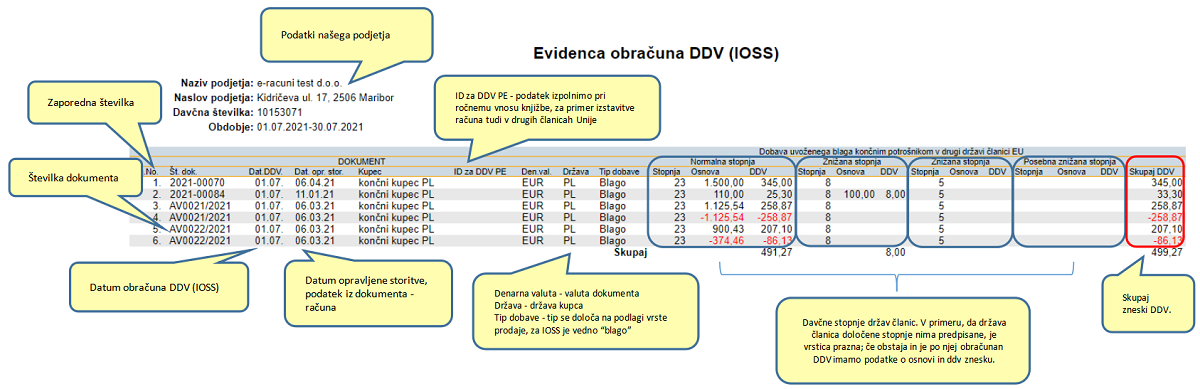

15.3.5.1 Evidenca obračuna DDV (IOSS)

Evidenca obračun DDV (IOSS) nam prikaže seznam vseh zajetih dokumentov, njihove osnove, stopnje DDV in pa zneski DDV, ki bodo poročani v sistem IOSS v danemu obdobju. Primer izpisa takšne evidence prikazujemo spodaj:

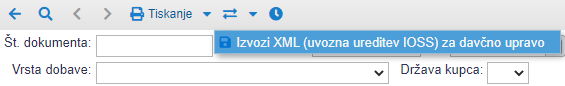

Slika 85: Evidenca obračuna DDV (IOSS) 15.3.5.2 Izvoz XML (uvozna ureditev IOSS) za davčno upravo

Posebni obračun bo treba predložiti do konca meseca po poteku obračunskega obdobja (po poteku meseca), na katerega se obračun nanaša, in sicer v elektronski obliki prek portala eDavki, z obrazcem »Obračun DDV v EU sistem IOSS«. V spletni aplikaciji e-racuni.com lahko izvažamo datoteko *.XML, katero se nato uvaža na portalu eDavki. Izvoz najdemo v meniju označen s simbolom

, kakor prikazuje slika spodaj:

, kakor prikazuje slika spodaj:

Slika 86: Izvoz datoteke *.XML 15.3.6. Splošni primer uporabe vrste prodaje za poročanje IOSS

Za lažje razumevanje in pravilno izbiro vrste prodaje za poročanje v sistemu IOSS na izdanih dokumentih, smo pripravili primer uporabe te vrste prodaje v praksi. Sprva pa pojasnimo pojme, ki bodo nastopili v spodaj opisanemu primeru:

- Domnevni dobavitelj: je davčni zavezanec (vaše podjetje), ki ni dejanski dobavitelj določenega blaga, ampak omogoča dobavo, zato se (samo) za namene DDV obravnava kot dobavitelj. Domnevni dobavitelj omogoča dobavo blaga med dejanskim dobaviteljem (osnovnim dobaviteljem) in kupcem z uporabo elektronskega vmesnika (npr. trga, platforme, portala itd.).

- Dejanski dobavitelj: je osnovni dobavitelj, kateremu domnevni dobavitelj omogoča prodajo blaga preko elektronskega vmesnika (npr. trga, platforme, portala itd.) in nato lastno blago odpošlje iz določene lokacije.

- Končni potrošnik: je kupec, ki ni poslovni subjekt in za katerega poznamo državo v katero se bo blago posredovalo.

- Lokacija blaga: predstavlja lokacijo skladiščenja blaga in je pomembna informacija za določanje vrste prodaje.

Spodnji primer je namenjen izključno uporabnikom oz. podjetjem, ki so registrirani v sistemu IOSS!

Takšni račun bodo poročani v obračunu DDV v EU sistemu IOSS in ne bodo poročani v obračunu domačega DDV!

Primer 1 - Vaše podjetje kot domnevni dobavitelj omogoča prodajo preko spletne platforme dejanskemu dobavitelju izven EU, blago se odpremi izven EU končnemu potrošniku v EU in ne presega vrednosti 150 EUR.

V temu primeru je dejanski dobavitelj podjetje izven EU (primer: kitajsko podjetje), lokacija blaga je Kitajska in prodaja preko vašega elektronskega vmesnika in je v temu primeru vaše podjetje domnevni dobavitelj. Blago naroči končni potrošnik iz Nemčije. Vrsta prodaje bo "Prodaja na daljavo iz tretjih držav uvoženega blaga končnim potrošnikom v EU (IOSS)" in državo obdavčitve, kot kaže slika:

Slika 87: Vrsta prodaje v primeru obračuna dobave blaga na daljavo končnemu potrošniku v Nemčiji, ko blago dopošljemo iz države izven EU

V kolikor bi morali izstaviti račun zavezancu za ddv iz druge države članice EU za enako opravljeno storitev oz. dobavo blaga pa bi izbrali vrsto prodaje "Oproščen promet - dobava blaga znotraj EU"

Tak račun bi potem bil poročan v obračunu slovenskega DDV!

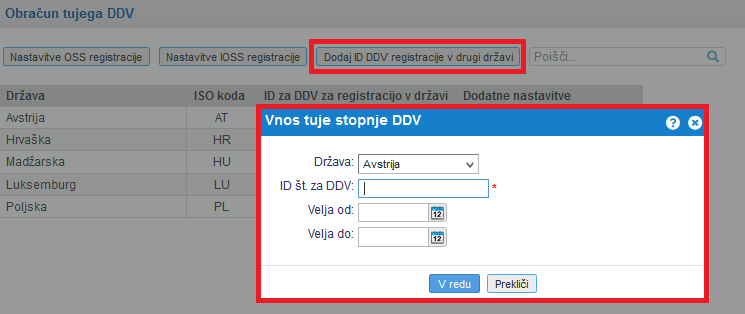

15.4. Registracija za DDV v drugi državi in obračun tujega DDV

Podjetje tako prejme ID DDV številko tuje države in mora obračunavati DDV tako, kot ostali zavezanci v dotični državi.

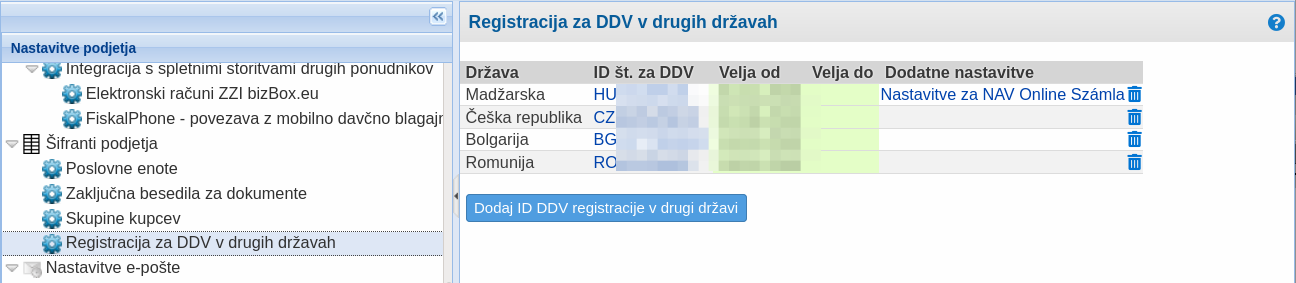

V programu imamo podporo za obračun tujega DDV. Prav tako program podpira poročanje za namene DDV v tujih državah.

Za obračun tujega DDV moramo najprej v nastavitvah podjetja vnesti ID številke, ki smo jih prejeli v tujini. Primer:

Slika 88: Nastavitve za obračun tujega DDV

V primeru, da se registriramo za poročanje tujega obračun DDV za Madžarsko, je v spletni aplikaciji urejena tudi podpora za NAV sistem [15.4.1].

Davčni zavezanec, ki se namerava vključiti v posebno ureditev OSS, bo moral to ureditev uporabljati za vse dobave blaga na daljavo in opravljene storitve končnim potrošnikom v drugih državah članicah. To pa ne velja, če zavezanec zapade ravno v eno izmed izjem, kjer je še vedno dolžan poročati obračun tujega DDV v kateri izmed držav članic EU.

Davčni zavezanec, ki bo želel uporabljati posebno ureditev OSS (in ne zapade v eno izmed izjem), se bo moral v drugih državah članicah odregistrirati, če se je identificiral samo zaradi preseženega limita od dobav blaga na daljavo. Odregistrirati ne pomeni, da se tuja ID za DDV pobriše iz šifranta registracij za tuji davek ampak se na vneseni registraciji za tuji ddv vpiše datum veljavnosti do dneva pred aktiviranjem registracije za OSS oz. IOSS.

V primeru, da ste se odregistrirali za poročanje obračuna DDV v drugih državah članicah in ste na svojih dokumentih navajali ID za DDV pridobljen v drugi državi članici, je potrebno ob prijavi v sistem OSS in/ali IOSS urediti tudi to spremembo. Obračun tujega ddv se namreč v sistemu OSS in IOSS poroča pod slovensko ID za DDV in ne več tujo.15.4.1. Posebnosti pri obračunu tujega DDV Madžarska

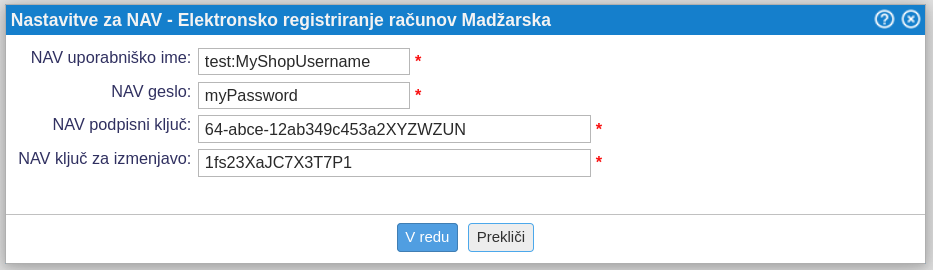

Madžarska od 1.7.2020 od vseh zavezancev za DDV zahteva elektronsko registracijo vseh izdanih računov in vseh spremememb na računih. Online poročanje se izvaja preko sistema Online Számla [https://onlineszamla.nav.gov.hu/home].

Zavezanci za DDV na Madžarskem se morajo registrirati na portalu Online Számla [https://onlineszamla.nav.gov.hu/home] in pridobiti dostopne podatke za elektronsko registracijo računov.

Podatki za dostop do sistema NAV Online Számla se vnesejo s klikom na dodatne nastavitve.

Slika 89: Kliknete na povezavo "Nastavitve za NAV..." Nato se odpre okence za vnos podatkov za dostop do NAV:

Slika 90: Dostopni podatki za NAV Online Számla

Madžarski računovodje ponavadi zahtevajo predhodno testiranje elektronskega poročanja računov. To pomeni, da se najprej registrirate na testnem portalu in šele nato na produkcijskem. V kolikor imate podatke za dostop do testnega portala, potem vpišete uporabniško ime s predpono "test:".

V kolikor izstavljate račune v valuti EUR in obračunavate madžarski DDV morate ob prijavi davčnega zavezanca na Madžarskem vpisati, da za pretvorbo v Forinte uporabljate srednji tečaj Evropske Centralne Banke (ECB).

Na računih, ki jih izstavljate davčnim zavezancem na Madžarsko morate obvezno izpisati obračunani znesek DDV-ja v valuti HUF.

16. Dodatne informacije

- Obračun DDV po dvigu stopenj DDV 01.07.2013 [16.1]

- Obračun DDV po 16.03.2011 [16.2]

16.1. Priprava našega programa na zakonske spremembe 1. 7. 2013

Sprememba stopenj davka je bila tudi objavljena v Uradnem listu RS, št. 46/13. Podlago za zvišanje teh stopenj boste našli v 60.a členu Zakona o spremembah in dopolnitvah Zakona o izvrševanju proračunov Republike Slovenije za leti 2013 in 2014 (ZIPRS1314-A [http://zakonodaja.gov.si/rpsi/r02/predpis_ZAKO6632.html]). Sprememba se začne uporabljati s 1. 7. 2013.

Opis spremembe Do 30. 6. 2013 Od 1. 7. 2013 Splošna stopnja DDV 20 % 22 % Znižana stopnja DDV 8,5 % 9,5 % Posebna pravila glede prehodnega obdobja, ki so za ta prehod posebej določena v ZIPRS1314-A, kljub temu, da imamo določena pravila že določena v samem ZDDV-1. V tem primeru zato upoštevamo pravila iz ZIPRS1314-A:

Primeri Prehodna pravila Prejem celotnega predplačila pred 1. 7. 2013 za dobavo blaga ali storitev, ki bo v celoti opravljena po 1. 7. 2013 DDV se obračuna po 8,5 % oziroma 20 % odvisno od vrste dobave Prejem delnega predplačila pred 1. 7. 2013 za dobavo blaga ali storitev, ki bo opravljena po 1. 7. 2013 Obračun DDV od delnega predplačila pred 1. 7. 2013 po 8,5 % oziroma 20 % (odvisno od vrste dobave). Od preostalega zneska se obračuna DDV po 9,5 % oziroma 22 % (odvisno od vrste dobave) Delna dobava blaga ali storitev pred 1. 7. 2013 in preostali del po 1. 7. 2013 1. možnost: Obračun DDV po 9,5 % oziroma 22 % za celotno dobavo blaga ali storitev. 2. možnost: Na dan 30. 6. 2013 se lahko obračuna DDV po 8,5 % oziroma 20 % od delnih dobav, če bo račun za že opravljene dobave izdan najkasneje do 20. julija 2013. Nastanek davčne obveznosti ni pogojen z datumom izdaje računa, kadar se opravlja promet znotraj RS (in kadar ni opravljena dobava blaga v EU oziroma pridobitev iz EU). To pomeni, da če račun izdate npr. 3. 7. 2013 za dobavo blaga, ki je bila opravljena v RS slovenskemu davčnemu zavezancu 20. 6. 2013, ne upoštevate pravil za obdavčitev z DDV na dan 3. 7. 2013, ko izdate račun za opravljeno dobavo, temveč na dan 20. 6. 2013, ko ste opravili dobavo blaga. V tem primeru bi tako obračunali DDV po stopnji, ki je veljala na dan 20. 6. 2013, torej po 20 % davčni stopnji oziroma 8,5 % stopnji, če bi prodali blago iz seznama vrst blaga in storitev, ki so obdavčene z znižano davčno stopnjo. Po osnovnem pravilu po ZDDV-1 [http://www.uradni-list.si/1/objava.jsp?urlid=2006117&stevilka=5012] velja, da nastane obveznost obračuna DDV na dan, ko je dobava blaga ali storitev opravljena (ko je ta dobava zaključena). Ostala posebna pravila, ki veljajo za obračun DDV so določena v 33. 35. členu ZDDV-1 [http://www.uradni-list.si/1/objava.jsp?urlid=2006117&stevilka=5012]. Med njimi boste našli posebno pravilo pri prejemu predplačila, po katerem obveznost obračuna DDV nastane na dan prejema predplačila (5. odstavek 33. člena ZDDV-1 [http://www.uradni-list.si/1/objava.jsp?urlid=2006117&stevilka=5012]) oziroma od danega predplačila, ko je DDV dolžan obračunati prejemnik blaga ali storitev (33. a člen ZDDV-1 [http://www.uradni-list.si/1/objava.jsp?urlid=2006117&stevilka=5012]). Pri danih predplačilih za pridobitev blaga iz EU in pri prejetih predplačilih za dobavljeno blago v EU še vedno velja, da na dan tako danega oziroma prejetega predplačila ne nastane obveznost obračuna DDV.

16.1.1. Prilagoditev programa pri prehodu na nove stopnje

Prehod na nove stopnje DDV 22 % in 9,5 % bo v programu avtomatski. Paziti pa morate pri vnosu datumov dokumentov, da vam program ponudi pravilno stopnjo DDV glede na pravila, opisana v tabeli [16.1] v prejšnjem poglavju.

To pomeni, da bo vse stare dokumente, izdane po stari stopnji, še vedno možno izpisati z uporabo stare stopnje DDV. Paziti morate pri spreminjanju datumov dokumentov. Če boste spremenili datum dokumenta, ki vpliva na spremembo stopnje DDV, se vam bo dokument izpisal po spremenjeni stopnji.

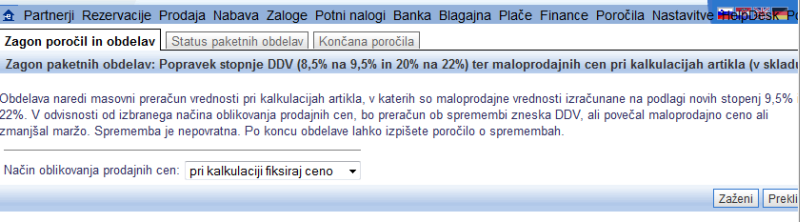

Edina stvar, ki jo morate morate pri prehodu na nove stopnje ročno pognati, je obdelava [16.1.2], ki avtomatsko preračuna maloprodajne cen pri kalkulacijah artikla. Ko obdelavo poženete, program vse cene spremeni sam, glede na pogoje, ki ste jih izbrali.

16.1.2. Popravek stopnje DDV ter maloprodajnih cen pri kalkulacijah artikla

Zaradi spremembe stopnje DDV je v šifrantu artiklov potrebno popraviti kalkulacije artiklov, da se upošteva nova stopnja DDV. V meniju izberete obdelavo za preračun kalkulacij:

Slika 91: Zagon obdelave za preračun MPC pri kalkulacijah artiklov Odvisno od tega, ali želite obdržati enako končno ceno, ali enako maržo, izberete ustrezno opcijo:

Slika 92: Fiksiranje vrednosti Ko zaženete obdelavo, vam program samodejno poažurira vse kalkulacije cen glede na novo stopnjo DDV.

16.2. Obračun DDV po 16.3.2011 (66.a člen ZDDV-1 in ZPreZP)

Da bi se izboljšala plačilna disciplina in s tem odpravila vse večja nelikvidnost gospodarskih subjektov, je bil sprejet Zakon o preprečevanju zamud pri plačilih (Uradni list RS 18/11; ZPreZP).

Za nepravočasna plačila računov po ZPreZP [http://www.uradni-list.si/1/content?id=102648] je za prejemnike blaga in storitev, ki so davčni zavezanci, v novem 66.a členu ZDDV-1 [http://www.uradni-list.si/1/objava.jsp?urlid=201118&stevilka=765] določena dodatna sankcija : popravek odbitka DDV. ZPreZP [http://www.uradni-list.si/1/content?id=102648] in sprememba ZDDV-1 sta pričela veljati 16.marca 2011.

Če davčni zavezanec ne opravi dolžnosti po ZPreZP [http://www.uradni-list.si/1/content?id=102648] in svoje zapadle neplačane obveznosti ne prijavi v prvi krog obveznega večstranskega pobota, zanj Zakon o dopolnitvah zakona o davku na dodano vrednost (ZDDV-D [http://www.uradni-list.si/1/content?id=48850]) predvideva naslednje omejitve:

Davčni zavezanec, ki je ob prejetju računa odbil vstopni DDV, računa pa do dneva zapadlosti ni plačal, mora svojo davčno obveznost povečati za znesek odbitega DDV. V kolikor ob prejetju računa vstopnega DDV ni odbil, ga bo lahko odbil v davčnem obdobju, v katerem bo račun plačal.

Davčni zavezanec mora davčnemu organu zagotoviti informacijo o neuveljavljanju odbitka DDV, povečanju ali zmanjšanju odbitka DDV v elektronski obliki, in sicer ob predložitvi obračuna DDV za zadevno davčno obdobje.

Več o tem si lahko preberete na naslovu:

16.2.1. Izvajanje 66.a člena ZDDV-1

V nadaljevanju v zvezi z izvajanjem 66.a člena ZDDV-1 navajamo konkretne primere glede uveljavljanja odbitka DDV pri neplačanih računih.

(vir: Pojasnilo DURS, št. 4230-4264/2011-1, 16. 5. 2011 [http://www.durs.gov.si/si/davki_predpisi_in_pojasnila/davek_na_dodano_vrednost_pojasnila/odbitek_ddv/izvajanje_66a_clena_zddv_1/])

Primer 1:

- račun prejet 18. 3., valuta plačila 26. 3.,

- nastanek zamude 27. 3.,

- prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] 15. 4.

Če davčni zavezanec neporavnane obveznosti ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], pravice do odbitka DDV v davčnem obdobju marec nima, zato mora za navedeni mesec poročati o neuveljavljanju odbitka DDV.

Primer 2:

Enaka situacija kot v Primeru 1, vendar pa je obveznost poravnana 5. 4.

Davčni zavezanec odbitek DDV v obračunu za marec lahko uveljavlja, ker je plačal pred izvedbo prvega kroga pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mu odbitka DDV ni treba popravljati.

Primer 3:

Enaka situacija kot v Primeru 1, vendar je obveznost poravnana 20. 4.

Če neporavnane obveznosti davčni zavezanec ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], pravice do odbitka DDV nima, zato mora za mesec marec poročati o neuveljavljanju odbitka DDV. Ker je obveznost poravnal v mesecu aprilu po prvem krogu obveznega pobota, lahko odbitek DDV uveljavi v obračunu DDV za mesec april (povečanje odbitka DDV) in poda informacijo o povečanju odbitka DDV.

Primer 4:

- račun prejet 15. 6., valuta plačila 15. 7.,

- nastanek zamude 16. 7.,

- prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] 12. 8.

Če davčni zavezanec neporavnano obveznost prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mu odbitka DDV ni treba popravljati.

Če neporavnane obveznosti ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mora v julijskem obračunu odbitek DDV popravljati, saj je v tem davčnem obdobju nastala zamuda, in poročati o zmanjšanju odbitka DDV.

Primer 5:

Enaka situacija kot v Primeru 4, vendar pa je obveznost poravnana 25. 8.

Davčni zavezanec lahko uveljavlja odbitek DDV v junijskem obračunu.

Če davčni zavezanec neporavnane obveznosti ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mora v julijskem obračunu popravljati odbitek DDV in podati informacijo o zmanjšanju odbitka DDV. V obračunu za avgust lahko poveča odbitek DDV in poda informacijo o povečanju odbitka DDV.

Primer 6:

- račun prejet 20. 3., valuta plačila 30. 3.,

- nastanek zamude 31. 3.,

- plačilo 15. 4.

Primer 7:

- račun prejet 31. 3., valuta plačila 8. 4.,

- nastanek zamude 9. 4.,

- obveznost ni prijavljena v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] (15. 4.), plačilo 18. 4.

Primer 8:

- račun prejet 6. 6., valuta plačila 6. 7.,

- nastanek zamude 7. 7.,

- prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] 8. 7., obveznost ni prijavljena v prvi krog pobota (8. 7.), plačilo 3. 8.

Če davčni zavezanec neporavnano obveznost ni prijavil v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mora v julijskem obračunu popravljati odbitek DDV in poročati o zmanjšanju odbitka DDV. Ker je obveznost poravnana v mesecu avgustu, lahko odbitek DDV uveljavi v obračunu DDV za mesec avgust in poda informacijo o povečanju odbitka DDV.

To pojasnilo je usklajeno z Ministrstvom za finance.

16.2.2. Priprava obrazca DDV-O po ZDDV-1D

Obrazec DDV-O ostaja enak kot pred uvedbo člena 66.a [http://www.uradni-list.si/1/objava.jsp?urlid=201118&stevilka=765]. Dodana je le priloga, kamor se vpisuje informacija o odbitku po 66.a členu:

Slika 93: Priloga obrazca z informacijo o odbitku po 66.a členu Ta informacija se vključi tudi v polja 31, 41 in 42.

Zaradi različnega tolmačenja razlage DURS v zvezi z obračunom ddv s strani uporabnikov programa e-racuni, tu navajamo vir, na osnovi katerega naš program zajema zneske v polja 31, 41 in 42:

Pojasnilo DURS z dne 11.7.2011 [http://www.durs.gov.si/si/davki_predpisi_in_pojasnila/davek_na_dodano_vrednost_pojasnila/knjigovodstvo/knjizenje_davcne_osnove_po_prejetih_racunih_in_66a_clen_zddv_1/]

Slika 94: Sprememba zneskov na obrazcu DDV-O po uvedbi 66.a člena 16.2.3. Nove evidence prejetih računov

Po uvedbi 66.a člena je bilo potrebno dodati tudi nove evidence prejetih računov, na podlagi katerih lahko primerjate zneske na obrazcu in v knjigi prejetih računov. Evidenca PR namreč vsebinsko ni predpisana, služi le za pregled popravkov davka.

Evidenca PR-O:

- Računi, ki so prejeti in hkrati plačani v tem obdobju.

- Računi iz prejšnjih obdobij, ki so bili že uveljavljeni, a niso še plačani ter gredo v zmanjšanje odbitka in njihovi originali, katerih skupni učinek na znesek je 0.

- Računi, ki so prejeti v tem obdobju, zapadli in niso plačani v tem obdobju ter gredo v neuveljavljen odbitek.

Evidenca PR-P:

- Računi, ki so prejeti in hkrati plačani v tem obdobju.

- Računi iz prejšnjih obdobij, ki so bili že uveljavljeni, a niso še plačani ter gredo v zmanjšanje odbitka.

- Računi iz prejšnjih obdobij, ki so plačani v tem obdobju ter gredo v povečanje odbitka.

Evidenca PR-Neuveljavljen davek:

- Računi, ki so prejeti v tem obdobju, zapadli in niso plačani.

Evidenca PR-Povečan davek:

- Računi, ki so prejeti v enem od prejšnjih obdobij in so plačani v tem obdobju.

Evidenca PR-Zmanjšan davek (storno DDV):

- Računi, ki so prejeti v enem od prejšnjih obdobij in so že bili uveljavljeni, a v tem obdobju še niso plačani.

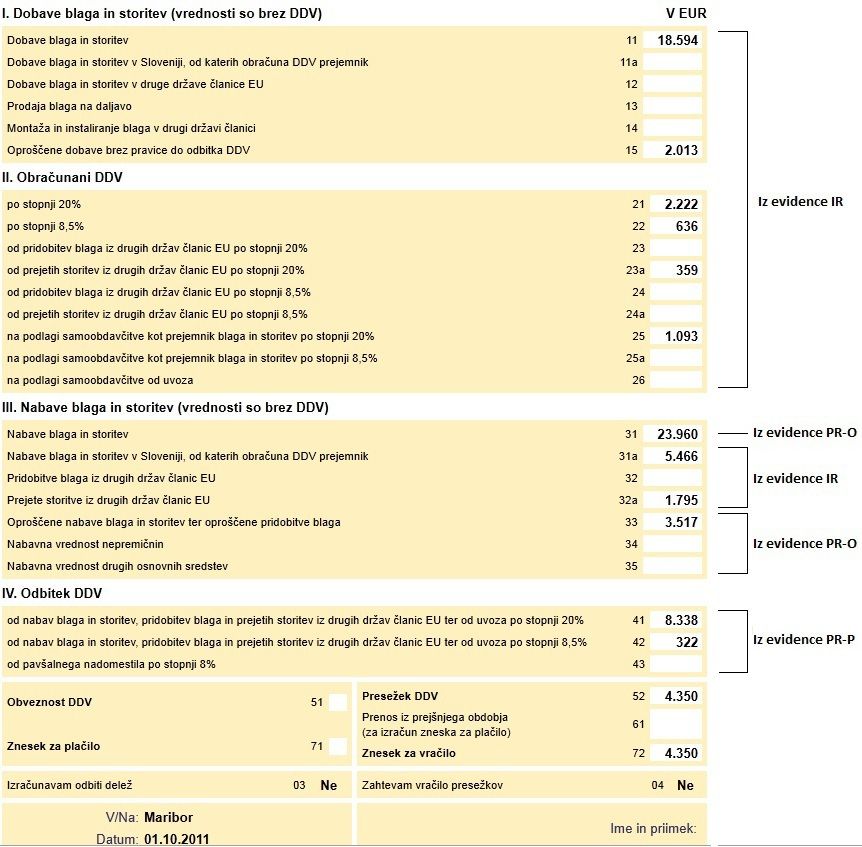

Slika 95: Izpis evidenc PR 16.2.3.1 Primerjava med obrazcem DDV-O in evidencami PR, IR

Za lažjo predstavo in preverjanje pravilnosti zneskov na obrazcu s knjigo prejetih računov, je na naslednji sliki prikazana primerjava med evidencami PR, IR in polji na obrazcu:

Slika 96: Obrazec DDV-O 17. Obračun DDV po 01.01.2020

18. Novela ZDDV-1L

S 1.1.2020 začne veljati nov Zakon o spremembah in dopolnitvah zakona o davku na dodano vrednost ZDDV-1 (ZDDV-1L).

V skladu z novelo zakona se uvaja posebna nižja stopnja DDV v višini 5 %, in sicer za dobavo, vključno s knjižnično izposojo, knjig, časopisov in periodičnih publikacij na fizičnih nosilcih ali dobavljenih elektronsko ali oboje (vključno z brošurami, letaki in podobnim gradivom, otroškimi slikanicami, knjigami za risanje ali pobarvankami, glasbenimi deli, tiskanimi ali v rokopisu, zemljevidi in hidrografskimi ali podobnimi kartami), razen gradiv, ki so v celoti ali v pretežnem delu namenjena oglaševanju oziroma ki jih v celoti ali v pretežnem delu tvorijo video vsebine ali avdio glasbene vsebine.

Povezava do uradnega lista: klikni tukaj [https://www.uradni-list.si/_pdf/2019/Ur/u2019072.pdf].

19. Novela ZDDV-1K

V Uradnem listu RS št. 59/19, z dne 4. 10. 2019, je objavljen Zakon o spremembah in dopolnitvah Zakona o davku na dodano vrednost (ZDDV-1K), ki je začel veljati petnajsti dan po objavi, tj. 19. 10. 2019, uporabljati pa se začne 1. 1. 2020, razen nekaterih določb, ki se uporabljajo od dneva uveljavitve tega zakona. Zaradi preprečitve pravne praznine je do vključno 31. 12. 2019 podaljšana uporaba do 31. 12. 2019 veljavnih določb ZDDV-1, ki se spreminjajo z ZDDV-1K.

Z ZDDV-1K se ne posega v obstoječa temeljna načela veljavnega ZDDV-1.ZDDV-1K uvaja nižjo stopnjo DDV za elektronsko dobavljene publikacije, ZDDV-1L pa posebno nižjo stopnjo DDV, v višini 5 %, ki od 1. 1. 2020 dalje velja tako za tiskane kot za elektronske publikacije.

Skladno z zakonom smo v naši spletni aplikaciji uredili/posodobili obračun DDV. Sprememba je bila urejena na:

- Obrazec DDV-O [20.1]

- Evidenca IR [20.2]

- Evidenca PR [20.3]

20. Skladiščenje na odpoklic po 01.01.2020

V sklopu skladiščenja na odpoklic so bile urejene spremembe za poenotenje in poenostavitev skladiščenja. Obstoječi 21. člen PZDDV se prenese v nov9.a člen ZDDV-1. Dodani so novi pogoji in obrazec RP-O se spremeni oziroma dopolni. V 9.a členom ZDDV-1 se v poglavje zakona, ki določa obdavčljive transakcije, uvaja nova ureditev in sicer dobava blaga v okviru ureditve skladiščenja na odpoklic.

Več v povezavi do uradnega lista: klikni tukaj [https://www.uradni-list.si/glasilo-uradni-list-rs/vsebina/2019-01-2612?sop=2019-01-2612].

Skladno z zakonom smo v naši spletni aplikaciji uredili:

- Novo poročilo RP-O za skladiščenje na odpoklic [20.4]

20.1. Obrazec DDV-O

V spletni aplikaciji e-racuni.com se DDV-O avtomatsko izpolni ob zaključku obdelave zagona obračuna DDV [2]. Najdemo ga v meniju v kolikor izberemo željeno obdobje obračuna DDV - prvi zavihek.

Slika 97: Zagon obračuna DDV V kolikor izberemo gumb lahko spreminjamo podatke za DDV-O

Slika 98: Izbira vračila DDV in odbitni delež Obrazec se izpolni na podlagi vseh zajetih izdanih, prejetih dokumentov, katerim zapade obveznost za poročanje v obračun DDV (novi dokumenti v sistemu, ki še niso bili zajeti v obračun DDV in popravki na že obstoječih, kateri se poročajo v določeno obdobje).

Gre se torej za:

- izdane dokumente v podjetju, kateri se zavedejo v evidence IR [20.2] in

- vnos prejetih dokumentov v podjetju, kateri se zavedejo v evidence PR [20.3]

Iz DDV-O si lahko nato izpišete Obrazec DDV-O:

Slika 99: Izpis obrazca DDV-O Mogoče pa je izpisati tudi:

- Rekapitulacijsko poročilo (v kolikor imamo dokumente, ki gredo v rekapitulacijsko poročilo) in

- Poročilo o dobavah 76.a člen (v kolikor imamo dokumente z obrnjeno davčno obveznostjo v Sloveniji)

20.2. Evidenca IR

V evidenco IR se zavedejo izdani dokumenti v e-racuni.com, kateri gredo v obračun DDV:

- izdani račun

- izdani dobropis

- izdani bremepis

- izdani avansni račun in

- blagajniški iztržek

- knjižbe za samoobdavčitev iz prejetih dokumentov in

- obračun razlike v ceni za račune izdane za turistične rezervacije (pri tem se posredno upoštevajo tudi prejete fakture in prejeti dobropisi).

Evidenco IR najdemo v meniju v kolikor izberemo željeno obdobje obračuna DDV - drugi zavihek.

Slika 100: Evidenca izdanih računov Pregled evidence ločimo na tri sekcije:

- Tiskanje evidence IR

- Iskalni kriteriji in dodajanje ročnih knjižb v evidenco IR

- Iskalni kriteriji nam omogočajo lažje iskanje po knjižbah v evidenci IR. Iščemo lahko po datumu, številko knjižbe, stroškovnemu mestu (v kolikor jih uporabljamo), ID št za DDV kupca in pa kupcu.

- Z gumbom lahko dodajamo knjižbe, ki zapadejo v izbrano obdobje pod evidenco IR.

- Samodejno zajeti dokumenti v evidenci IR

- Samodejno zajetih dokumentov v obračun DDV ne moremo brisati in urejati ampak je potrebno ustrezno popraviti dokument, da se ta zavede v drugo obdobje DDV, če je to potrebno.

- Ročno dodane dokuemente v evidenco IR lahko poljubno brišemo in urejamo.

20.3. Evidenca PR

V evidenco PR se zavedejo prejeti dokumenti, kateri gredo v obračun DDV:

- prejeti račun

- prejeti dobropis

- prejeti avansni račun in

- EUL (enotna upravna listina)

Evidenco PR najdemo v meniju v kolikor izberemo željeno obdobje obračuna DDV - tretji zavihek.

Slika 101: Evidenca prejetih računov Pregled evidence ločimo na tri sekcije:

- Tiskanje evidence PR

- Iskalni kriteriji in dodajanje ročnih knjižb v evidenco PR

- Iskalni kriteriji nam omogočajo lažje iskanje po knjižbah v evidenci PR. Iščemo lahko po datumu, številko knjižbe, stroškovnemu mestu (v kolikor jih uporabljamo), ID št za DDV kupca in pa kupcu.

- Z gumbom lahko dodajamo knjižbe, ki zapadejo v izbrano obdobje pod evidenco PR.

- Samodejno zajeti dokumenti v evidenci PR