Obračun DDV po 16.3.2011 (66.a člen ZDDV-1 in ZPreZP)

Da bi se izboljšala plačilna disciplina in s tem odpravila vse večja nelikvidnost gospodarskih subjektov, je bil sprejet Zakon o preprečevanju zamud pri plačilih (Uradni list RS 18/11; ZPreZP).

Za nepravočasna plačila računov po ZPreZP [http://www.uradni-list.si/1/content?id=102648] je za prejemnike blaga in storitev, ki so davčni zavezanci, v novem 66.a členu ZDDV-1 [http://www.uradni-list.si/1/objava.jsp?urlid=201118&stevilka=765] določena dodatna sankcija : popravek odbitka DDV. ZPreZP [http://www.uradni-list.si/1/content?id=102648] in sprememba ZDDV-1 sta pričela veljati 16.marca 2011.

Če davčni zavezanec ne opravi dolžnosti po ZPreZP [http://www.uradni-list.si/1/content?id=102648] in svoje zapadle neplačane obveznosti ne prijavi v prvi krog obveznega večstranskega pobota, zanj Zakon o dopolnitvah zakona o davku na dodano vrednost (ZDDV-D [http://www.uradni-list.si/1/content?id=48850]) predvideva naslednje omejitve:

Davčni zavezanec, ki je ob prejetju računa odbil vstopni DDV, računa pa do dneva zapadlosti ni plačal, mora svojo davčno obveznost povečati za znesek odbitega DDV. V kolikor ob prejetju računa vstopnega DDV ni odbil, ga bo lahko odbil v davčnem obdobju, v katerem bo račun plačal.

Davčni zavezanec mora davčnemu organu zagotoviti informacijo o neuveljavljanju odbitka DDV, povečanju ali zmanjšanju odbitka DDV v elektronski obliki, in sicer ob predložitvi obračuna DDV za zadevno davčno obdobje.

Več o tem si lahko preberete na naslovu:

1. Izvajanje 66.a člena ZDDV-1

V nadaljevanju v zvezi z izvajanjem 66.a člena ZDDV-1 navajamo konkretne primere glede uveljavljanja odbitka DDV pri neplačanih računih.

(vir: Pojasnilo DURS, št. 4230-4264/2011-1, 16. 5. 2011 [http://www.durs.gov.si/si/davki_predpisi_in_pojasnila/davek_na_dodano_vrednost_pojasnila/odbitek_ddv/izvajanje_66a_clena_zddv_1/])

Primer 1:

- račun prejet 18. 3., valuta plačila 26. 3.,

- nastanek zamude 27. 3.,

- prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] 15. 4.

Če davčni zavezanec neporavnane obveznosti ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], pravice do odbitka DDV v davčnem obdobju marec nima, zato mora za navedeni mesec poročati o neuveljavljanju odbitka DDV.

Primer 2:

Enaka situacija kot v Primeru 1, vendar pa je obveznost poravnana 5. 4.

Davčni zavezanec odbitek DDV v obračunu za marec lahko uveljavlja, ker je plačal pred izvedbo prvega kroga pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mu odbitka DDV ni treba popravljati.

Primer 3:

Enaka situacija kot v Primeru 1, vendar je obveznost poravnana 20. 4.

Če neporavnane obveznosti davčni zavezanec ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], pravice do odbitka DDV nima, zato mora za mesec marec poročati o neuveljavljanju odbitka DDV. Ker je obveznost poravnal v mesecu aprilu po prvem krogu obveznega pobota, lahko odbitek DDV uveljavi v obračunu DDV za mesec april (povečanje odbitka DDV) in poda informacijo o povečanju odbitka DDV.

Primer 4:

- račun prejet 15. 6., valuta plačila 15. 7.,

- nastanek zamude 16. 7.,

- prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] 12. 8.

Če davčni zavezanec neporavnano obveznost prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mu odbitka DDV ni treba popravljati.

Če neporavnane obveznosti ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mora v julijskem obračunu odbitek DDV popravljati, saj je v tem davčnem obdobju nastala zamuda, in poročati o zmanjšanju odbitka DDV.

Primer 5:

Enaka situacija kot v Primeru 4, vendar pa je obveznost poravnana 25. 8.

Davčni zavezanec lahko uveljavlja odbitek DDV v junijskem obračunu.

Če davčni zavezanec neporavnane obveznosti ne prijavi v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mora v julijskem obračunu popravljati odbitek DDV in podati informacijo o zmanjšanju odbitka DDV. V obračunu za avgust lahko poveča odbitek DDV in poda informacijo o povečanju odbitka DDV.

Primer 6:

- račun prejet 20. 3., valuta plačila 30. 3.,

- nastanek zamude 31. 3.,

- plačilo 15. 4.

Primer 7:

- račun prejet 31. 3., valuta plačila 8. 4.,

- nastanek zamude 9. 4.,

- obveznost ni prijavljena v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] (15. 4.), plačilo 18. 4.

Primer 8:

- račun prejet 6. 6., valuta plačila 6. 7.,

- nastanek zamude 7. 7.,

- prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488] 8. 7., obveznost ni prijavljena v prvi krog pobota (8. 7.), plačilo 3. 8.

Če davčni zavezanec neporavnano obveznost ni prijavil v prvi krog pobota [http://www.ajpes.si/Bonitetne_storitve/Vecstranski_pobot/Urnik?md_id_menu=488], mora v julijskem obračunu popravljati odbitek DDV in poročati o zmanjšanju odbitka DDV. Ker je obveznost poravnana v mesecu avgustu, lahko odbitek DDV uveljavi v obračunu DDV za mesec avgust in poda informacijo o povečanju odbitka DDV.

To pojasnilo je usklajeno z Ministrstvom za finance.

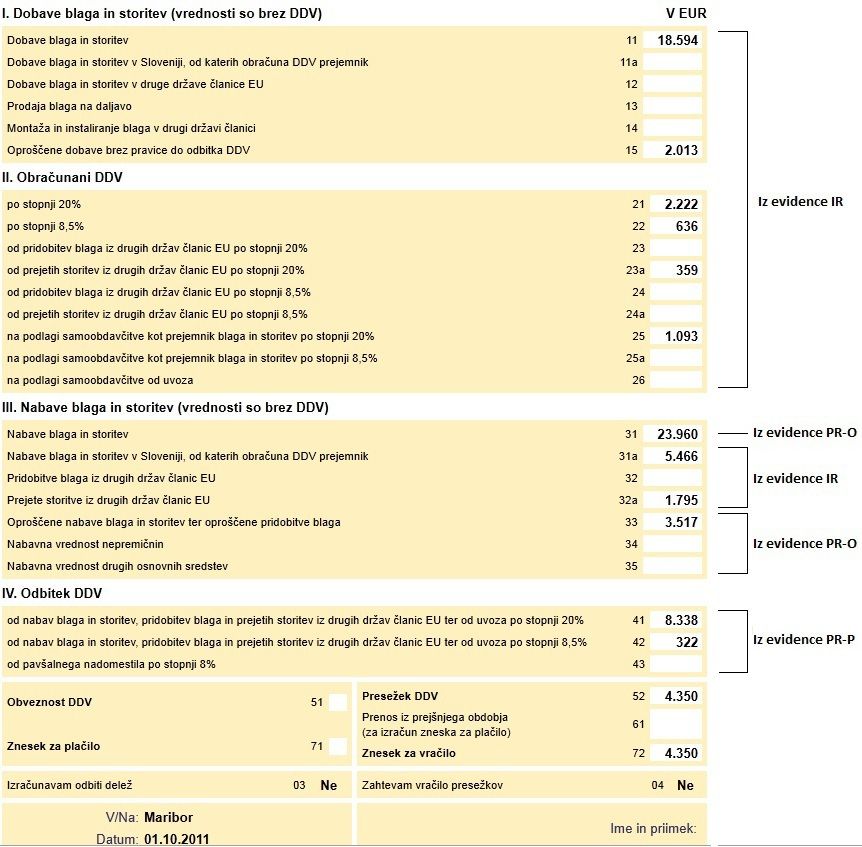

2. Priprava obrazca DDV-O po ZDDV-1D

Obrazec DDV-O ostaja enak kot pred uvedbo člena 66.a [http://www.uradni-list.si/1/objava.jsp?urlid=201118&stevilka=765]. Dodana je le priloga, kamor se vpisuje informacija o odbitku po 66.a členu:

| ||||

| ||||

Ta informacija se vključi tudi v polja 31, 41 in 42.

Zaradi različnega tolmačenja razlage DURS v zvezi z obračunom ddv s strani uporabnikov programa e-racuni, tu navajamo vir, na osnovi katerega naš program zajema zneske v polja 31, 41 in 42:

Pojasnilo DURS z dne 11.7.2011 [http://www.durs.gov.si/si/davki_predpisi_in_pojasnila/davek_na_dodano_vrednost_pojasnila/knjigovodstvo/knjizenje_davcne_osnove_po_prejetih_racunih_in_66a_clen_zddv_1/]

| ||||

| ||||

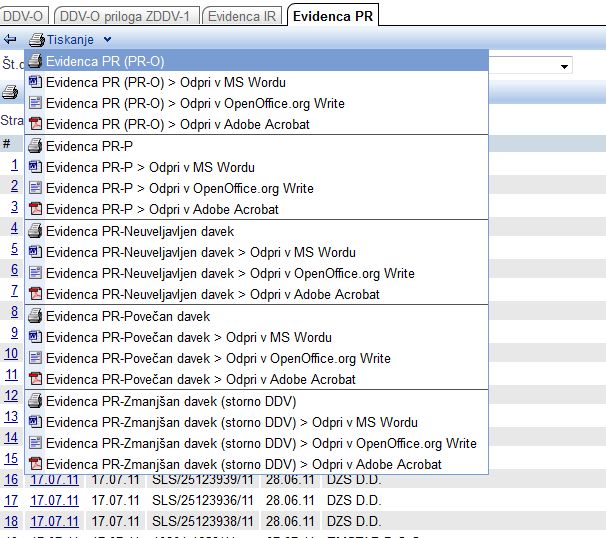

3. Nove evidence prejetih računov

Po uvedbi 66.a člena je bilo potrebno dodati tudi nove evidence prejetih računov, na podlagi katerih lahko primerjate zneske na obrazcu in v knjigi prejetih računov. Evidenca PR namreč vsebinsko ni predpisana, služi le za pregled popravkov davka.

Evidenca PR-O:

- Računi, ki so prejeti in hkrati plačani v tem obdobju.

- Računi iz prejšnjih obdobij, ki so bili že uveljavljeni, a niso še plačani ter gredo v zmanjšanje odbitka in njihovi originali, katerih skupni učinek na znesek je 0.

- Računi, ki so prejeti v tem obdobju, zapadli in niso plačani v tem obdobju ter gredo v neuveljavljen odbitek.

Evidenca PR-P:

- Računi, ki so prejeti in hkrati plačani v tem obdobju.

- Računi iz prejšnjih obdobij, ki so bili že uveljavljeni, a niso še plačani ter gredo v zmanjšanje odbitka.

- Računi iz prejšnjih obdobij, ki so plačani v tem obdobju ter gredo v povečanje odbitka.

Evidenca PR-Neuveljavljen davek:

- Računi, ki so prejeti v tem obdobju, zapadli in niso plačani.

Evidenca PR-Povečan davek:

- Računi, ki so prejeti v enem od prejšnjih obdobij in so plačani v tem obdobju.

Evidenca PR-Zmanjšan davek (storno DDV):

- Računi, ki so prejeti v enem od prejšnjih obdobij in so že bili uveljavljeni, a v tem obdobju še niso plačani.

| ||||

| ||||

3.1 Primerjava med obrazcem DDV-O in evidencami PR, IR

Za lažjo predstavo in preverjanje pravilnosti zneskov na obrazcu s knjigo prejetih računov, je na naslednji sliki prikazana primerjava med evidencami PR, IR in polji na obrazcu:

| ||||

| ||||

---

© E-RAČUNI d.o.o. 2003-2025